Fact.MRの業界動向に関するステークホルダー視点に基づく調査結果

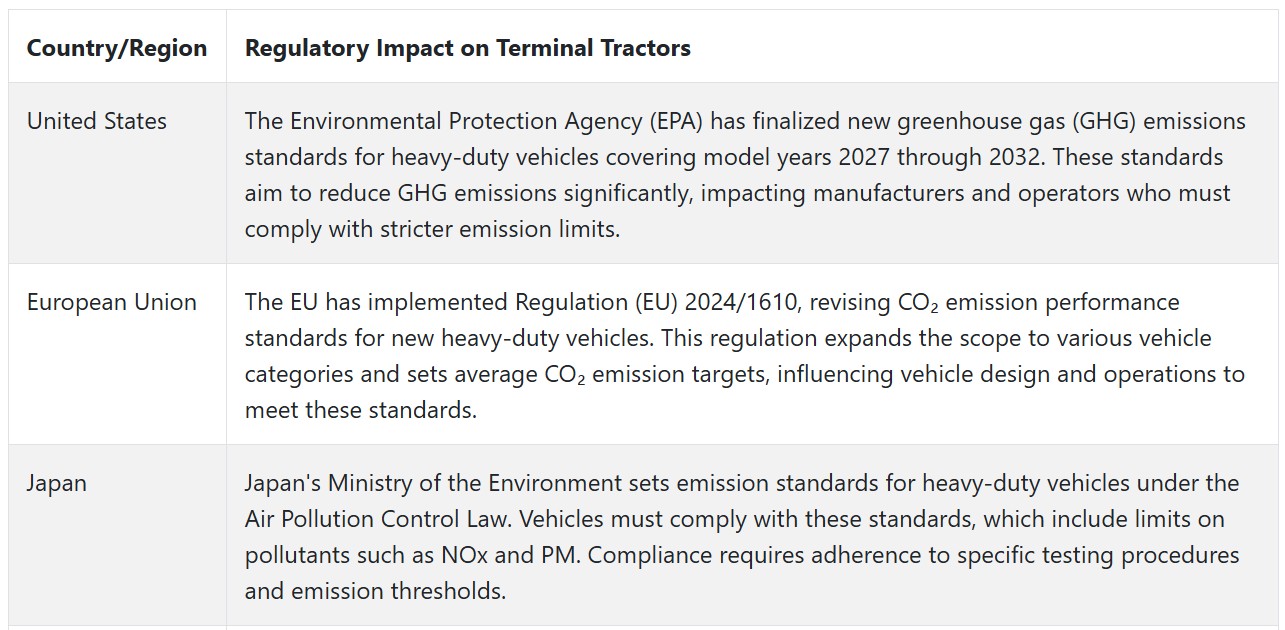

Fact.MRの2024年第4四半期ステークホルダー調査(n=500)は、米国、西欧、日本、韓国を対象に実施され、購買行動、技術採用、規制の影響において地域間の顕著な差異が明らかになりました。国際的に、79%のステークホルダーが脱炭素化と排出規制への準拠を最優先事項として挙げ、西欧は電気式やハイブリッドを含む持続可能な車両要件の先駆的役割を果たしています。

一方、米国拠点のオペレーターは自動化を最優先事項とし、66%が港湾ターミナルの労働力不足に対応するため、自律航行と車両分析を求めました。日本と韓国は、狭いスペースと予算の制約から、モジュール式プラットフォームを採用した小型・低排出量トラクターを58%が選択しました。コスト圧力は普遍的な課題で、87%がリチウムや鋼鉄を筆頭とする原材料コストの増加を指摘し、日本と韓国では72%がUSD 150,000未満の予算オプションを好みました。

EUの回答者は規制遵守の複雑さ(例:EU Stage V基準)を指摘した一方、米国メーカーは熟練労働力不足と在庫遅延に困難を訴えました。将来の投資について、世界中のOEMの70%が自動化と電気駆動システムを最優先課題に掲げる一方、西欧企業の61%はカーボンニュートラル生産を目指しています。Fact.MRの分析によると、統一された製品戦略はパフォーマンスが低下する見込みです。地域別のアプローチ——アジアではモジュール式電気プラットフォーム、米国ではAIベースのシステム、欧州ではグリーン認証トラクター——が商業的成功の鍵となります。

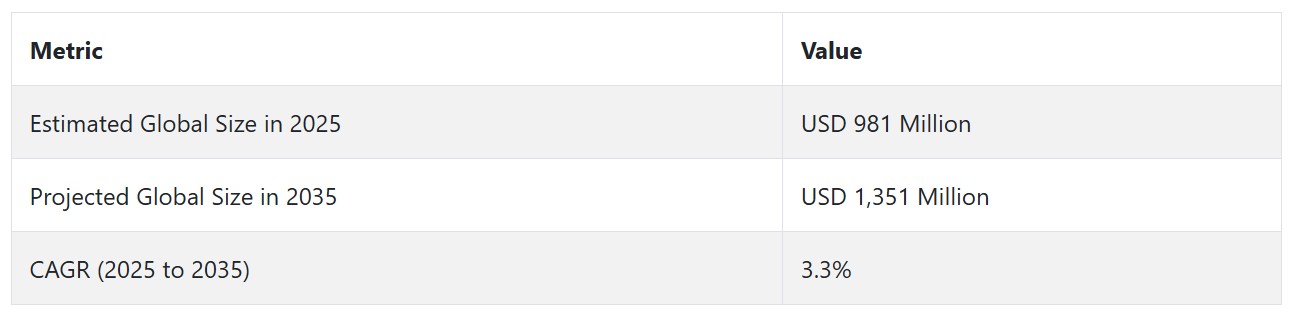

市場分析

業界は、グローバルな貿易量の増加と港湾物流の自動化を背景に、技術駆動型の持続的な成長段階に突入しています。電気化とインテリジェントなフリート管理が調達優先順位を再定義しており、AI統合型・低排出モデルを提供するOEMが最大の恩恵を受ける見込みです。古いディーゼルフリートに依存するオペレーターは、規制圧力と運営効率の低下により、陳腐化のリスクに直面しています。

主要な戦略的優先事項、リスク評価、およびステークホルダーの注目ポイント

変化する市場環境をナビゲートするため、経営陣はAI統合型低排出車両プラットフォームへの戦略的投資を最優先すべきです。規制の強化と顧客ニーズの自動化・持続可能性へのシフトに伴い、企業は電気化ロードマップとリトロフィットプログラムを加速し、競争力を維持する必要があります。リーダーは、予測診断とドライバー支援機能をサポートするインテリジェントな車両管理システムを統合し、業界の動向との整合性を確保する必要があります。

これにより、オペレーション効率が向上し、港湾物流におけるデジタル化トレンドとの整合性が図られます。さらに、自律走行技術の研究開発拡大、エネルギーインフラ企業とのジョイントベンチャー形成、ターゲットを絞ったM&A機会の探索は、長期的な利益の獲得と技術的混乱の軽減に資するポジションを確立します。

主要なリスクには、排出ガス規制に関する規制の不確実性が挙げられます。これは高い確率と高い影響度を伴い、製品の販売可能性や業界へのアクセスに影響を与える可能性があります。充電インフラの整備遅延、特に新興国における遅延は、中程度の確率と高い影響度を伴い、電気車両の展開を妨げる可能性があります。さらに、OEMが既存の部品に過度に依存することは、中程度の確率と中程度の影響度を伴い、コスト効率の低下や製品の陳腐化リスクを招く可能性があります。

今後12ヶ月間、経営陣はバッテリー供給源の多様化に関する実現可能性評価を最優先し、サプライヤーのレジリエンスを評価する必要があります。ハイブリッドユニットの期待値に関するOEMと顧客のフィードバックループを構造化して開始することは、製品改良の反復プロセスに不可欠です。最後に、アフターマーケットチャネルパートナーのインセンティブプログラムのパイロット実施は、エコシステムの一致とサービスネットワークの拡張性を加速します。

経営陣向け

先手を打つため、企業は直ちにロードマップを再調整し、電気化、インテリジェントオートメーション、エコシステムパートナーシップを優先する必要があります。この動向は、基本機器の供給から統合型フリートソリューションへのシフトを示しており、AIを活用した診断、リモート操作性、低排出量駆動システムへの投資加速が求められています。

ロードマップは、港湾とインターモーダルオペレーション全体でスケーラブルでモジュール式のプラットフォームへの転換を推進しつつ、インフラ関係者との積極的な連携により充電制約を緩和する必要があります。ソフトウェアベンダーや物流オペレーターとの戦略的提携は、新たなサービス収益源を創出するとともに、クライアントを単なる製造業者ではなくライフサイクルパフォーマンスのエンablerとして位置付けます。

セグメント別分析

製品別

自動化製品セグメントは、2025年から2035年の予測期間中に6.5%の年平均成長率(CAGR)で成長し、このカテゴリーで最も利益率の高いセグメントになると予想されています。高処理量港湾における自動化の急速な進展が、高度なドライバー支援システム、自動ドッキング機能、リモート操作機能を備えた機器の需要を後押ししています。

Fact.MRの分析によると、シンガポール、ロッテルダム、上海の港湾は、スマートヤードイニシアチブの一環として自律走行ユニットの展開でリードしています。これらの車両は、人的ミス、労働コスト、ダウンタイムを大幅に削減します。自動化がデジタルフリートプラットフォームとAI診断と統合されるにつれ、オプションのアップグレードから重要なインフラへと進化し、最も変革的でスケーラブルな製品セグメントとなっています。

用途別

港湾ターミナル用途セグメントは、2025年から2035年の評価期間中に年平均成長率(CAGR)3.9%で拡大し、最も収益性の高いアプリケーションカテゴリーになると予測されています。コンテナ処理能力の拡大、インフラのデジタル化、ESG(環境・社会・ガバナンス)主導の電気化への持続的な投資が、主要な海運ゲートウェイでのアップグレードを後押ししています。

欧州とアジアのスマート港湾戦略は調達基準を再定義しており、接続性、低排出性能、モジュール式自動化に重点が置かれています。港湾ターミナルは安定したインフラと高い資産回転率を特徴とし、長期展開に最適な環境を提供しています。港湾がネットゼロ運営 towards ネットゼロ運営へと移行する中、このセグメントは世界的に主要な成長の柱として位置付けられるでしょう。

燃料別

燃料カテゴリーにおいて、電気セグメントが最も有望な成長分野と予測され、2035年までに年平均成長率(CAGR)7.6%で拡大すると見込まれています。厳格な排出規制と総所有コストの優位性により、港湾や物流センターでディーゼル車両が電気車両に急速に置き換えられています。米国(IRA)のインセンティブ、EUのカーボンニュートラル目標、アジアのクリーン輸送推進が、この移行を加速しています。

オペレーターは、メンテナンスコストの低さ、エネルギー効率の良さ、スマート充電システムとの互換性から、電気トラクターを好んでいます。OEMはリチウムイオンと水素のバリエーションに積極的に投資しており、航続距離と積載容量をさらに向上させています。このシフトは、高ボリューム物流ハブにおけるセグメントの広範な採用と長期的な利益性を位置付けています。

所有形態別

レンタル所有モデルは、ビジネス構造カテゴリーで最も利益率の高いモデルとして浮上しており、2025年から2035年までの年間平均成長率(CAGR)4.1%で成長すると予測されています。Fact.MRの分析によると、この移行は、設備コストの増加、規制の変動、技術アップグレードによる資産サイクルの短縮が要因となっています。コストに敏感な業界のオペレーター、特に南アジアと東南アジアでは、リースやサブスクリプションベースのモデルなど、資産軽量化戦略がますます好まれています。

レンタルサービスは、電気式や自動化されたトラクターへの柔軟なアクセスを可能にし、長期的な資本投資の負担を軽減します。メーカーは、フリート・アズ・ア・サービス(FaaS)モデルの拡大のため、金融パートナーとの提携を強化しています。電気化が進むにつれ、レンタルの浸透率は小規模から中規模のオペレーター間でさらに深まる見込みです。

国別動向

米国

米国では、予測期間中に年平均成長率(CAGR)3.6%で成長すると見込まれています。高ボリュームの沿岸部と内陸部の物流ハブにおけるスマートポートとインターモーダルヤードの自動化への広範な投資が、米国の成長を後押ししています。

インフラ投資と雇用創出法(IIJA)は、ロサンゼルス、ニューヨーク、ヒューストンにおけるコンテナターミナルの近代化を促進し、効率的で低排出量の設備への需要を後押ししています。AutocarやCapacity Trucksなどの主要なOEMは、持続可能性の目標を追求するフリートオペレーター向けに電気式やハイブリッドモデルを供給することで、この波を活用しています。

さらに、Fact.MRの分析によると、政府関連港湾当局はIoT対応システムを採用し、予測メンテナンスの実現と貨物回転時間の短縮を推進しています。スマートシティのサプライチェーンにおける自律型ヤードオペレーションの統合は、長期的な採用の基盤を築いています。官民パートナーシップは、テレメトリベースのアップグレードによる老朽化したフリートの改修を支援し、コンプライアンスとオペレーションの可視性を向上させています。

最後に、環境規制の強化が大手オペレーターの間で購買行動を変化させています。カリフォルニア州などではゼロエミッション機器規制が施行され、バッテリー電気システムの採用が加速しています。輸入・輸出活動が回復する中、特に自動車や電子機器の物流分野で、需要は評価期間中も堅調に推移すると予想されます。

UK

UKの売上高は、評価期間中に2.8%の年平均成長率(CAGR)を記録すると予想されています。イギリスでは、フェリックストウ、ロンドン・ゲートウェイ、リバプールなどの港湾における近代化努力が、次世代設備の追加需要を刺激しています。多くのオペレーターは、クリーンエネルギー補助金や港湾脱炭素化インセンティブの一部支援を受けて、従来のディーゼル車両から低排出車両への移行を進めています。イギリスのブレグジット後の関税改革により、書類遅延に対抗するため効率的なヤードハンドリングシステムへの依存度が高まっています。

環境・騒音規制の厳格化に備え、物流事業者はレトロフィットがますます一般的になっています。完全自動化の採用は依然として緩やかですが、特に高密度ヤードで半自律型やGPSガイド型機械の普及が進んでいます。この移行は、小規模事業者向けのフリート管理ソフトウェアやリースモデルのエコシステム拡大が後押ししています。

ただし、コスト制約、物流所有権の分散、輸入機器へのインフレ圧力が課題となっています。イギリスの需要は安定すると予想され、テレマティクス搭載型やドライバーフレンドリーなモデルの導入が、運用継続性の向上と事故率の低減を目的として緩やかに進む見込みです。

フランス

フランスの業界は、評価期間中に3.1%の年平均成長率(CAGR)で成長すると予測されています。フランスでは、特にル・アーヴル、ダンケルク、マルセイユの港湾競争力向上に焦点を当てた国家戦略が、ヤードハンドリング機器の普及を促進しています。EU支援の資金を含む「フランス・リランス」回復計画は、老朽化した機器のクリーンで自動化された代替品への置き換えに財政支援を誘導しています。税額控除支援を受けた電気化パイロットプロジェクトが、2030年までのカーボンニュートラル目標達成を目指す大手港湾オペレーターによって実施されています。

さらに、労働力不足と燃料価格の高騰を受けて、フリート最適化戦略が勢いを増しています。デジタルツイン、ジオフェンシング、AI分析をシステムに統合することで、ダウンタイムの削減とドライバーの安全性が向上しています。これにより、スマート診断機能と人間工学的設計を備えたハイエンドモデルがより魅力的になっています。

規制支援にもかかわらず、採用格差が存在します。地域港湾は、デジタルシステム運用における調達障壁とスキル不足により、後れを取っています。しかし、OEMと港湾物流企業間の協業強化が、この格差を埋める可能性があります。

ドイツ

ドイツでは、ヤード自動化の市場規模は2025年から2035年にかけて年平均成長率(CAGR)3.5%で拡大すると予測されています。ドイツの産業自動化とグリーン物流への深い注力は、このセグメントの持続的な成長を後押ししています。ハンブルクやブレーメンハーフェンなどの港湾では、持続可能性の基準を満たすため、AI統合型ハンドリングシステムを導入しています。Fact.MRの調査結果によると、政府の電気移動手段とデジタル化への重点は、特に気候イノベーションプログラムを通じて、この分野とよく一致しています。

さらに、ドイツの内陸物流回廊沿いのオペレーター(デュイスブルクを含むヨーロッパ最大の内陸港を含む)は、ハイブリッドおよび自律型機器の主要な採用者です。地元メーカーは、スマートインフラとシームレスに統合される電気駆動システムやV2X対応システムなど、技術革新を牽引しています。ドイツの精密工学と輸出指向の物流は、高耐久性で技術的に高度なソリューションの需要を後押ししています。

イタリア

イタリアでは、業界は予測期間中に3.0%の年平均成長率(CAGR)で成長すると見込まれています。イタリアは、ジェノバ、トリエステ、ベネチアの戦略的港湾開発に大規模な投資を行い、地中海物流ハブとしての役割を強化しています。Fact.MRの分析によると、これらの近代化プログラムは、EUのステージV排出基準を満たし、都市部沿岸ターミナルに不可欠な低騒音運転を実現する設備の需要を後押ししています。投資はまた、ローローターミナルと多目的貨物ヤードにも向けられています。

電気ソリューションの採用が進んでおり、特にエネルギーや自動車業界に関わる大規模な物流企業で顕著です。しかし、輸入部品への依存とヤード所有の分散化が、電気式や自動化設備の統一的な採用を妨げています。中小規模のオペレーターは、予算制約に対応するため、段階的なアップグレードや中古設備のリースを選択する傾向にあります。

これらの課題にもかかわらず、北アフリカと東欧との貿易量の増加が貨物処理量を加速させ、利用率向上につながっています。EUのグリーン・ディールに関連する支援政策は、今後数年間で艦隊効率の向上に寄与すると期待されています。

韓国

韓国では、2025年から2035年までの間に年平均成長率(CAGR)3.4%で拡大すると推定されています。韓国は、釜山と仁川を世界クラスのスマート港湾に転換する戦略を推進しており、これにより自動化ヤードハンドリングシステムへの需要が大幅に増加しています。Fact.MRの分析によると、韓国の物流企業は海洋水産省のスマート物流イニシアチブの一環として、電気式や半自律型設備の採用を積極的に進めています。AIベースのスケジュール管理やコンテナ追跡ソフトウェアとの統合は、新規購入の標準機能となりつつあります。

ドゥサンやヒュンダイなどの国内メーカーは、クリーンエネルギー駆動ユニットの生産を拡大しており、輸出への注力が強化されています。これらの国内生産能力は、迅速な展開、部品の現地調達、競争力のある価格設定を可能にしています。さらに、韓国が持つ確立された電子機器と自動車の物流ネットワークは、精密で高処理能力のコンテナ移動を必要としており、フリートアップグレードの必要性をさらに高めています。

ただし、港湾スペースの制約と急速に変化する規制要件が、運営の複雑さを増大させています。韓国の港湾当局と物流事業者は、AIを活用したフリートオーケストレーションプラットフォームの試験導入により、配備の最適化と idle 時間の削減を目指しています。

日本

日本の販売は、2025年から2035年の期間に年平均成長率(CAGR)2.9%で拡大すると予測されています。日本では、東京、横浜、名古屋などの混雑した港湾における精密物流と効率的なスペース活用の必要性が、自動化ソリューションの採用を後押ししています。Fact.MRの分析によると、高齢化を含む人口構造の変化が、自律走行技術やドライバー支援技術への投資を促進しています。しかし、同国の調達への慎重な姿勢と製品信頼性への高い期待が、急速な移行を妨げています。

日本のOEMメーカー、特にトヨタ産業とTICOは、小規模なヤード向けに最適化された先進的な電気式・ハイブリッド機械の開発を進めています。エネルギー効率、低騒音運転、既存の港湾システムとのシームレスな統合が重視されています。これらのソリューションは大規模な物流事業者には魅力的ですが、小規模なオペレーターは初期コストに苦慮しています。

国土交通省(MLIT)がスマート港湾インフラの推進を強化する中、港湾は徐々にリアルタイムのフリート分析を可能にし、パフォーマンス追跡と予防メンテナンスの向上に貢献する見込みです。デジタル港湾インフラの基盤強化により、長期的な利益が期待されています。

中国

中国の業界は、2025年から2035年までの年間平均成長率(CAGR)3.7%で成長すると予測されています。中国の港湾産業の急速な発展とグローバルな海運における支配的地位が、高容量・自動化ハンドリングソリューションの強い需要を後押ししています。上海、寧波、青島などの港湾大手は、電気式、水素式、自律走行型の車両を艦隊に導入しています。BYD、SANY、CIMCなどの地元OEMは、次世代ソリューションを大規模かつ迅速に供給するため、積極的に拡大しています。

「Made in China 2025」イニシアチブを含む支援的な国家政策により、大規模な自動化試験とデジタルヤード管理が実現しています。国有港湾当局は、資金調達や技術提携への容易なアクセスを活用し、高度な貨物処理システムの導入を効率化しています。

越境ECの拡大に伴い、中国の内陸港湾と保税物流ゾーンは自動化と貨物処理能力の拡大を進めています。車両オペレーターはクラウドベースの診断システム、スマートルーティングアルゴリズム、センサーベースの安全機能の統合を進めています。中国が低炭素物流への移行を進める中、自動化ヤードシステムはイノベーションとインフラ戦略の焦点として引き続き注目されます。

オーストラリア・ニュージーランド

ニュージーランドとオーストラリアでは、当該セクターは評価期間中に年平均成長率(CAGR)3.2%で成長すると予測されています。シドニー、メルボルン、タウランガ、オークランドでの主要な港湾投資を背景に、同地域では採用が拡大しています。

Fact.MRの分析によると、政府主導の持続可能性目標と貿易多角化が、クリーンで効率的なヤード運営への関心の高まりを後押ししています。連邦政府のインセンティブとESG投資家の圧力により、コンテナヤードの電気化が港湾オペレーターの間で進展しています。オーストラリアの資源依存型輸出経済は、ダウンタイムを最小限に抑えた堅牢な設備を必要としており、高耐久性でメンテナンスが容易なモデルが好まれています。

一方、ニュージーランドのカーボンニュートラル推進は、官民連携によるゼロエミッションシステムのパイロットプロジェクトを促進しています。ただし、柔軟なリースと地域に合わせた改造が、電気式・自動化ターミナルトラクターの採用ギャップを埋める役割を果たしています。

RFID統合、リアルタイム車両追跡、メンテナンスアラートなどのデジタル化取り組みが標準化しつつあります。港湾が大型船舶と多様な貨物の対応を強化する中、今後10年間で投資は継続的に増加すると予想されます。

競争環境

ターミナルトラクター業界は中程度の分散化が進んでおり、グローバルなOEMと地域メーカーが電気化、自動化、持続可能性のテーマで競合しています。KalmarやTerbergのような国際的なリーダーが量産とイノベーションで優位を保つ一方、北米、欧州、アジアでは専門の電気トラクターメーカーと地域連合が競争を激化させています。

主要企業は製品差別化、技術提携、規制対応を通じて競争を繰り広げています。主要戦略には、ゼロエミッション製品ライン、自動化統合、地理的拡大、現地組み立てやソフトウェア開発のための提携が含まれます。バッテリー技術、自律走行機能、水素燃料の進展は、特に港湾の脱炭素化目標を積極的に推進する地域で注目される分野です。

2024年、Kalmar(Cargotec)はOT2 EVを発売し、Forterraと提携して自律型港湾オペレーションの推進を開始しました。Terberg GroupはFernrideとの協業で自動化モデルの量産を開始し、Terberg Taylor Americasを通じて米国での事業拡大を加速しています。

BYDはIAA 2024でEYT 2.0電気式ヤードユニットを発表し、先進的なBlade Battery技術を披露しました。一方、ボルボは物流の脱炭素化を目標とした水素動力トラックへの参入を発表しました。オレンジEVは米国とカナダで300を超える車隊への展開を拡大し、純粋な電気ソリューションにおけるリーダーシップを強化しました。これらの動向は、知能化、クリーン化、グローバルに統合されたヤードオペレーションへの明確な転換を象徴しています。

競争分析

2025年、カルマー(カーゴテック)はターミナルトラクター業界で20-25%の市場シェアをリードすると予想されています。その優位性は、電気式と自律走行型ヤード機器に焦点を当てた幅広い製品ポートフォリオと、欧州と北米での強い存在感に支えられています。カルマーは、排出ガスゼロのヤードソリューションとデジタル化されたフリート管理への早期投資により、自動化アップグレードを進める高ボリュームコンテナ港湾における主要サプライヤーとしての地位を確立しています。

テルバーグ・グループBVは、ハイブリッドと水素動力ユニットにおけるイノベーションを基盤に、推定15-20%のシェアを保持しています。ロッテルダムやシンガポールなどの港湾との長期的な提携関係と柔軟な製品ラインナップが、グローバルな競争優位性を支えています。EUの低排出物流規制は、テルバーグのグリーン港湾変革における戦略的方向性をさらに強化しています。

BYD Company Ltd.は、12-18%のシェアを予測され、LFPバッテリーシステムを搭載したコスト効率の高い電気ソリューションを軸に、中国と欧州で急速に拡大しています。国内の強力な製造基盤により、先進国と新興地域双方で価格競争力を維持しています。ボルボAB(10-15%)とオレンジEV(8-12%)がトップ5を締めくくっています。ボルボの水素技術はスカンジナビアの脱炭素化目標と一致しており、オレンジEVのバッテリー電気ソリューションの専門性は、米国物流ハブでの成長を牽引し、クリーンな輸送インフラの優先を推進しています。

その他の主要プレイヤー

- Rev Group Inc.

- Konecranes Oyj

- MAFI Transport-System GmbH

- CVS Ferrari

- Hoist Material Handling, Inc

- Mol CY nv

- TICO Terminal Services

- AUTOCAR LLC

- SANY Group

- TTS Group ASA

- Ottawa Trucks

- Renault Trucks

- Orange EV

- TUG Technologies Corporation

- Hyster-Yale Group

- Taylor Machine Works, Inc.

- Linde Material Handling

- Hyundai Construction Equipment

- Anhui Heli Co., Ltd.

- XCMG Group

- Zhenhua Heavy Industries (ZPMC)

- MITSUI E&S Machinery Co., Ltd.

ターミナルトラクター市場セグメンテーション

- 燃料別:

- 従来型燃料

- 代替燃料(CNG/LNG)

- 電気

- 用途別:

- 港湾ターミナル

- インターモーダル施設

- その他の用途

- 製品別:

- 従来型

- 自動化

- 所有形態別:

- レンタル

- 産業用・商業用

- 地域別:

- 北米

- ラテンアメリカ

- ヨーロッパ

- 東アジア

- 南アジア

- オセアニア

- 中東・アフリカ(MEA)

目次

- 執行要約

- 市場概要

- 市場リスクとトレンド分析

- 主要な市場トレンド

- 市場背景

- グローバル市場 – タイプ別価格帯分析

- グローバル市場需要分析 2020年から2024年および予測 2025年から2035年

- グローバル市場需要(価値または規模:米ドル百万ドル)分析 2020年から2024年および予測 2025年から2035年

- グローバル市場分析 2020年から2024年までの予測、2025年から2035年までの予測、燃料別

- 従来型燃料

- 200馬力未満

- 200馬力超

- 代替燃料(CNG/LNG)

- 200馬力未満

- 200馬力超

- 電気

- 従来型燃料

- グローバル市場分析 2020年から2024年および2025年から2035年の予測、用途別

- 港湾ターミナル

- インターモーダル施設

- その他の用途

- グローバル市場分析 2020年から2024年および2025年から2035年の予測、製品別

- 従来型

- 自動化

- グローバル市場分析 2020年から2024年および2025年から2035年の予測、所有形態別

- レンタル

- 産業用・商業用

- グローバル市場分析 2020年から2024年および2025年から2035年の予測、地域別

- 北米

- ラテンアメリカ

- ヨーロッパ

- 東アジア

- 南アジア

- オセアニア

- MEA (中東・アフリカ)

- 北米市場分析 2020年から2024年および2025年から2035年の予測

- ラテンアメリカ市場分析 2020年から2024年および2025年から2035年の予測

- 欧州市場分析 2020年から2024年および2025年から2035年の予測

- 東アジア市場分析 2020年から2024年および2025年から2035年の予測

- 南アジア市場分析 2020年から2024年および2025年から2035年の予測

- オセアニア市場分析 2020年から2024年および2025年から2035年の予測

- 中東・アフリカ市場分析 2020年から2024年および2025年から2035年の予測

- 市場分析 2020年から2024年および2025年から2035年、国別分析

- 市場構造分析

- 企業プロファイル

-

- Kalmar Inc.

- Rev Group Inc.

- Terberg Group BV

- Konecranes Oyj

- MAFI Transport-System GmbH

- CVS Ferrari

- Volvo AB

- Hoist Material Handling, Inc

- Mol CY nv

- TICO Terminal Services

- AUTOCAR LLC

- SANY Group

- TTS Group ASA

- BYD Company Ltd.

- Ottawa Trucks

- Renault Trucks

- Orange EV

- TUG Technologies Corporation

- Hyster-Yale Group

- Taylor Machine Works, Inc.

- Linde Material Handling

- Hyundai Construction Equipment

- Anhui Heli Co., Ltd.

- XCMG Group

- Zhenhua Heavy Industries (ZPMC)

- MITSUI E&S Machinery Co., Ltd.

-

*** 免責事項 ***

https://www.globalresearch.co.jp/disclaimer/