❖本調査資料に関するお問い合わせはこちら❖

菓子市場規模、シェア、および2025年から2035年までの予測見通し

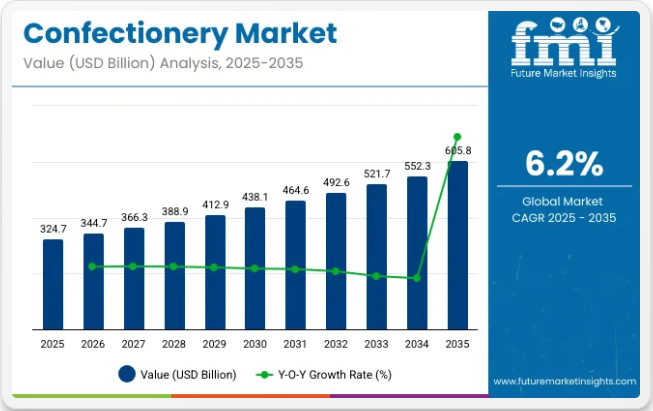

菓子市場は2025年に3,247億米ドルと評価され、2035年までに6,058億米ドルに成長すると予測されており、予測期間中の年平均成長過程(CAGR)は6.2%となる見込みです。チョコレート、グミ、キャンディ、その他の菓子類に対する世界的な需要は、消費者の嗜好の変化、可処分所得の増加、そしてコンビニエンスフードの人気の高まりによって後押しされています。

消費者が時折の楽しみとして菓子類を嗜む傾向にあることから、先進国と新興国双方において市場は大幅な成長過程にあります。

市場の成長を牽引する主な要因は、プレミアムでより健康的な菓子類への需要の高まりです。消費者は健康意識が高まり、より優れた栄養価を提供する低糖質、オーガニック、機能性菓子製品を求めています。

この傾向に対応し、企業は健康志向の消費者の変化する嗜好に応えるため、無糖、植物由来、低カロリー代替品の導入によるイノベーションを進めています。さらに、電子商取引プラットフォームの台頭により、消費者が多様な菓子製品に容易にアクセスできるようになったことも、市場売上をさらに押し上げています。

菓子市場における最近の動向は、持続可能性と倫理的な調達への重視が高まっていることを示しています。メーカーは、倫理的に生産された製品を求める消費者の需要に応えるため、カカオや砂糖などの原料を持続可能かつフェアトレードの供給源から調達することに注力しています。

2025年5月8日、ハーシー社は「2025 NCA Sweets & Snacks Expo」において、革新性と消費者重視の包装戦略を発表した。この取り組みには「リーシーズ・フィルド・プレッツェル」の発売に加え、リサイクル可能・再利用可能な包装ソリューションによる持続可能性の強化が盛り込まれている。

同社は変化する消費者の嗜好と環境目標の達成を目指している。これは同社のプレスリリースで正式に発表された。市場が成長を続ける中、より健康的かつ持続可能な選択肢への嗜好の高まりと、製品提供における継続的な革新が相まって、菓子業界のさらなる拡大を牽引するだろう。

菓子類の一人当たり支出額

菓子類の一人当たり支出額は、所得水準、文化的嗜好、健康意識、市場の供給状況の影響を受け、地域によって大きく異なる。先進国では、強力なブランド存在感、頻繁な間食習慣、季節的な消費パターンに支えられ、一般的に支出額が高い。一方、新興市場では、可処分所得の増加と西洋式菓子の普及に伴い、支出額が徐々に成長過程にある。

- 先進国:米国、ドイツ、英国、日本などの国々では、一人当たりの菓子支出額が高い水準を記録している。これらの市場の消費者は、特に休日や祝祭期を中心に、年間を通じてチョコレート、キャンディ、ガムを頻繁に購入する。マース、ハーシー、モンデリーズ(キャドバリー)、ネスレ、フェレロ、明治などの主要ブランドが店頭スペースを支配し、大衆向け製品とプレミアム製品の両方を提供している。

- 新興市場:インド、ブラジル、インドネシア、南アフリカなどの国々では一人当たりの支出は低いものの、市場は着実に成長している。都市化の進展、小売チャネルの拡大、中産階級の成長が消費拡大に寄与している。伝統的な菓子が依然として人気を保つ一方で、パーレ、アムル、ペルフェッティ・ヴァン・メレ、ガロト、マヨラ、ビーコンなどのグローバル・地域プレイヤーが包装菓子製品の拡充を進めている。ブランドチョコレートやキャンディの需要増加は、ネスレ、マース、モンデリーズといった国際的巨大企業にも現地展開拡大を促している。

菓子市場における表示認証

表示認証は、透明性の確保、消費者信頼の構築、健康・安全・倫理基準への準拠支援を通じて、菓子市場で重要な役割を果たす。これらの認証は、消費者が食事上のニーズ、品質、調達慣行に基づいて情報に基づいた選択を行うのに役立つ。主な表示認証には以下が含まれます:

- FDA/EFSA適合:米国およびEUで販売される製品は、それぞれ食品医薬品局(FDA)および欧州食品安全機関(EFSA)が定める表示規制を満たす必要があります。これには栄養成分表示、原材料開示、アレルゲン警告の記載が義務付けられています。

- 有機認証:USDAオーガニックやEUオーガニックなどのラベルは、原料が合成農薬や遺伝子組み換え生物(GMO)を使用せずに栽培・加工されたことを証明します。

- 非遺伝子組み換えプロジェクト認証(Non-GMO Project Verified):製品に遺伝子組み換え原料が含まれていないことを示し、健康志向や環境意識の高い消費者に訴求します。

- フェアトレード認証:カカオや砂糖などの原材料の倫理的な調達を確保し、公正な賃金と持続可能な農業慣行を支援します。

- グルテンフリー認証:製品が厳格なグルテンフリー基準を満たしていることを保証し、セリアック病やグルテン不耐症の消費者にとって重要です。

半期ごとの需要動向更新

以下の表は、世界の菓子市場における基準年(2024年)と当年度(2025年)の6か月間のCAGR変動を比較評価したものです。

この分析は市場パフォーマンスの重要な変化を明らかにし、収益実現パターンを示唆するため、ステークホルダーに対し年間を通じた市場成長軌道の明確な展望を提供します。上半期(H1)は1月から6月まで、下半期(H2)は7月から12月までを指します。

上記の表は、2025年から2035年までの半期ごとの期間における世界の菓子需要分野の予想CAGRを示しています。2024年の前半(H1)には、事業は5.8%のCAGRで急成長すると予測され、同年後半(H2)にはやや高い6.0%の成長過程が続くと見込まれています。

2025年に入ると、上半期のCAGRは6.3%に小幅上昇し、下半期は6.6%と比較的緩やかな伸びを維持すると予測される。2024年上半期(H1 2024)では市場が18ベーシスポイント(BPS)減少した一方、2025年下半期(H2 2025)では26ベーシスポイント(BPS)増加した。

主要投資セグメント別菓子市場分析

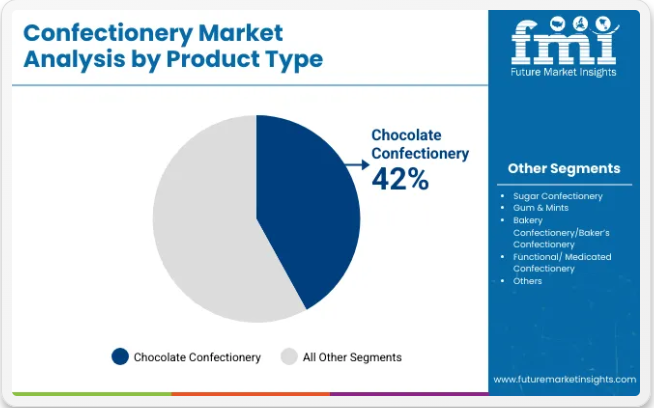

世界菓子市場は、嗜好性重視のスナッキングとフレーバー革新に支えられ、2035年まで安定した成長過程にある。2025年にはチョコレート菓子が42%、フルーツフレーバーが35%のセグメントシェアを占めると予測される。主要企業にはマース、フェレロ、モンデリーズが含まれる。

プレミアム化と贈答需要が牽引するチョコレート菓子市場

チョコレート菓子セグメントは2025年に製品種類別市場シェアの42%を占めると予測される。プレミアム化、季節の贈答需要、衝動買いが堅調な業績を支え続けている。健康効果への認識からダークチョコレートの人気が高まる一方、フィリング入りや職人技による製品がイノベーションの機会を提供している。

フェレロやリンツなどのブランドは、原産地指定カカオ、クリーンラベル、環境配慮型調達に注力し、選り好みが激しい消費者層にアピールしている。さらに、単品包装や限定フレーバーが小売・オンライン両チャネルでの競争力維持に貢献。新興市場での需要拡大と成熟市場での持続的な支持により、チョコレートは世界的な菓子ポートフォリオの基幹製品であり続ける。

ナチュラルでエキゾチックな風味への需要拡大に伴いフルーツフレーバーが台頭

フルーツフレーバー分野は2025年までにフレーバー市場全体の35%を占めると予測される。爽やかで親しみやすく自然な風味プロファイルを求める消費者の嗜好が、フルーツベースの菓子製品の需要を押し上げ続けている。ストロベリー、オレンジ、チェリーは定番であり続ける一方、パッションフルーツ、マンゴー、ゆずは世界市場で新たな魅力を提供している。

ハリボーやペルフェッティ・ヴァン・メレといった企業は、健康志向のトレンドに合わせ、本物の果汁を使用したハイブリッド製品やビタミン強化オプションを導入している。フルーツフレーバーは、世代を超えた魅力と低アレルゲン特性から、グミ、ハードキャンディ、チューイー製品でも主流を占める。ブランドがエキゾチックフルーツやクリーンラベルを追求する中、このセグメントはメインストリームとプレミアムカテゴリー双方で成長を続けている。

業界の主な動向

抗酸化物質豊富なダークチョコレートの人気上昇

抗酸化物質が豊富で、フリーラジカルの除去や炎症抑制効果があるとされるダークチョコレートは、健康志向の消費者に支持されている。さらにミルクチョコレートに比べカカオ含有量が高く糖分が少ないため、より健康的な選択肢となっている。

研究によれば、適量のダークチョコレート摂取は心臓の健康改善、脳機能向上、さらには気分高揚にも寄与する可能性がある。こうした健康効果への認識が人気を著しく高め、チョコレート菓子市場での売上増加につながっています。各ブランドはバー、トリュフ、スナックなど多様なダークチョコレート製品を展開中です。

ネスレは英国・アイルランドで限定販売の70%ダークチョコレートキットカットバーを発売。このダークチョコレートバーは農家から調達したカカオマスを使用しています。

スマートな菓子包装ソリューションが売上を牽引

革新的な包装ソリューションは、現代消費者の求める利便性と持続可能性に応えることで菓子市場を変革している。再封可能な袋は製品の鮮度保持と携帯性に優れ、外出先でのスナックに最適だ。

単品包装は分量管理を可能にし、健康志向層や手軽なおやつを求める層に支持される。生分解性やリサイクル可能な包装といった環境配慮素材は、カーボンフットプリント削減を重視する環境意識の高い消費者に響く。

マースは中国でスニッカーズバーを発売。個別包装には「リサイクル設計」コンセプトの単一ポリプロピレン素材を採用。

限定季節商品で売上を促進

季節限定・数量限定商品は、希少性と排他性の心理効果を活用して売上を押し上げます。短期間のみ提供される独自フレーバーや商品により、消費者に「期限前に購入すべき」という切迫感を生み出します。

この戦略は、消費者が贅沢品や贈り物を購入しやすい祝祭日や特別な機会に特に効果的です。数量限定は即時の売上急増をもたらすだけでなく、消費者がブランドを特別で記憶に残る体験と結びつけることで、ブランドの魅力と顧客ロイヤルティを高めます。また、話題性や口コミマーケティングも生み出します。

健康志向の菓子への需要拡大

機能性菓子が人気を集めている背景には、単なる嗜好品を超えた健康効果を求める消費者の動向がある。エネルギー補給キャンディやストレス緩和グミといった製品は、ウェルネス志向のお菓子への需要増に応えるものだ。ビタミン、アダプトゲン、天然刺激物などの成分を配合することで付加価値を提供し、健康意識の高い層に訴求している。

これは、消費者がライフスタイルと健康を支えるスナックを優先する「意識的な食生活」への広範な移行を反映している。その結果、ブランドは甘味欲求を満たすだけでなく総合的な健康に貢献する菓子を開発する革新を進めており、市場で人気を集めている。

スポーツ栄養ブランド「Warrior」は、新フレーバー「ホワイトチョコレートブロンディ」を含む高タンパククランチバーのラインナップ革新を発表した。

旅行向け菓子における限定フレーバーとユニークな配置

旅行・ホスピタリティ業界は、ユニークで便利な菓子を求める旅行者に対応するため、菓子提供を改善している。空港、ホテル、その他の旅行関連施設では、限定フレーバーや特別な商品配置が導入され、顧客に記憶に残る体験を提供している。

こうした提供品には、観光客や頻繁に旅行する人々を惹きつける限定商品や地域限定フレーバーがしばしば含まれます。旅行小売業やホスピタリティ業界は、こうしたユニークな選択肢を提供することで、売上向上だけでなく顧客満足度やブランドロイヤルティの向上も図っています。

グルメガム・ミント市場の台頭

大人の消費者がより洗練された味覚体験を求める中、グルメガム・ミント市場は拡大しています。これらの製品は高品質な原料とエキゾチックなフルーツ、ハーブ、スパイスなどのユニークな風味を特徴とし、従来品との差別化を図っています。これは消費者が大量生産品よりも品質と独自性を重視する、職人的で特化した食品への広範なシフトを示しています。

市場集中度

ティア1企業は市場収益が1億米ドルを超える市場リーダーで構成され、グローバル市場において45%から55%という大きな売上シェアを占めています。これらの業界リーダーは、高い生産能力と幅広い製品ポートフォリオを特徴としています。

これらの業界リーダーは、複数の包装形態における製造・再加工の豊富な専門知識と、強固な消費者基盤に支えられた広範な地理的展開によって際立っています。最新技術を活用し規制基準を満たす最高品質を提供し、再加工、リサイクル、製造を含む幅広いシリーズを提供しています。

ティア1の主要企業には、フェレロ・インターナショナルS.A.、ネスレSA、ハーシー・カンパニー、ロッテ製菓株式会社、ペルフェッティ・ヴァン・メレ・グループB.V.、モンデリーズ・インターナショナル、マース社、リンツ・シュヴァルツェンバッハ社が含まれる。

Tier 2企業には、特定の地域に拠点を持ち、現地小売市場に大きな影響力を持つ、売上高5000万~1億米ドルの中堅企業が含まれます。これらの企業は、海外での強い存在感と消費者基盤に関する深い知見が特徴です。

これらの業界プレイヤーは優れた技術を有し、規制順守を確保していますが、先進技術や広範なグローバル展開は必ずしも備えていません。ティア2の代表企業には、明治ホールディングス株式会社、江崎グリコ株式会社、ケルヴァン・ギダ・サナイ・ヴェ・ティカレットAS、ユルドゥズ・ホールディング、アウグスト・シュトルクKGが含まれる。

ティア3には、売上高5000万米ドル未満で地域に根ざしニッチ需要に対応する小規模企業の大半が属する。これらの企業は特に地域市場の需要充足を志向しており、その結果ティア3シェアセグメントに分類される。

これらは小規模なプレイヤーであり、地理的範囲も限定的です。この文脈におけるティア3は、組織化された競合他社と比較して広範な構造や形式化が欠如している分野を示す「非組織化された領域」として認識されています。

国別洞察

以下の表は主要販売領域の推定成長過程を示しています。英国と中国は高い菓子消費を示し、2035年までにそれぞれ6.5%、7.5%のCAGRを記録する見込みです。

ドイツ、菓子市場での優位性を維持

ドイツの菓子需要は予測期間(2025年~2025年)において4.4%の価値ベースCAGRで増加すると算出されています。2035年までに、ドイツはヨーロッパの菓子売上高の29.4%を占めると予想されます。

ドイツの高品質な菓子類の評判は、厳格な製造基準と高級原料の使用に由来し、そのチョコレートや菓子は国内外で高い人気を誇っている。市場は多様性に富み、マジパンやジンジャーブレッドといった伝統的なお菓子から、無糖やオーガニック菓子などの革新的なフレーバーや健康志向の選択肢まで幅広く提供されている。

この豊富な品揃えは多様な消費者嗜好に対応し、継続的な関心と関与を確保している。さらに、ドイツの菓子ブランドは持続可能性と倫理的な調達を重視する傾向があり、これが現在の消費者市場における魅力をさらに高めています。品質、多様性、倫理的実践のこの組み合わせが、ドイツの菓子業界における主導的地位を確固たるものにしています。

米国における菓子市場の需要見通し

米国の菓子市場は、評価期間中に3.1%のCAGR(年平均成長率)を示すと予測されています。2035年までに、同国における菓子類の売上高は798億米ドルに達すると予想されています。

モンデリーズ・インターナショナル、ハーシー・カンパニー、フェレロといった主要菓子ブランドは、米国市場での存在感を劇的に拡大させています。流通チャネルの改善やオンラインでの入手可能性と連動したこの拡大により、より幅広い層が製品を入手しやすくなり、市場成長を牽引しています。

さらに、菓子類は季節の祝祭や贈答の伝統に不可欠な存在です。パンデミック後、人々が伝統的な祝祭行事との結びつきを取り戻す中で、こうした活動が再興している。祝祭への熱意が再燃したことで、お菓子やチョコレートの需要が高まり、休日や特別な機会における共有や贈答の人気選択肢となっている。

中国における菓子販売を後押しする革新的なフレーバー

中国の菓子消費は今後10年間で7.5%の価値ベースCAGRで増加すると予測されている。2035年までに市場規模は388億米ドルに達すると予測され、中国は東アジアにおける需要シェアの60.8%を占めると見込まれている。

メディア、旅行、国際貿易を通じた西洋文化への接触増加により、中国の消費者は多様な西洋菓子製品に触れる機会を得た。これには、従来中国ではあまり普及していなかった人気のチョコレート、キャンディ、菓子類が含まれる。このため、特に新しい味やブランドを試すことに積極的な若い世代を中心に、これらの製品は人気を集めている。

現地の嗜好に対応するため、菓子メーカーは伝統的な中国の風味と西洋の菓子スタイルを融合させた革新的な製品を開発している。例えば、抹茶風味のチョコレート、小豆キャンディ、その他のユニークな組み合わせなどである。この風味の融合は、中国消費者の嗜好に訴えかけると同時に、新しく刺激的なものを提供し、消費をさらに促進・拡大している。

競争環境

菓子業界は多様でダイナミックな競争環境を特徴としている。主要菓子メーカーは、進化する消費者嗜好に対応するため、無糖・オーガニック菓子などの健康志向商品を含む新奇なフレーバーの継続的開発に注力している。また、ストーリーテリングやブランドの歴史性、魅力的なマーケティングキャンペーンを通じた消費者との情緒的結びつき構築が、ブランドロイヤルティの醸成に寄与している。

例:

- クリーンラベルスナックブランド「The Greater Goods Snacking Co.」は2022年、米国市場に3つの新製品ラインを導入。クッキー製品ラインにはシナモンスニッカーズ、チョコチップ、チャイスパイスなどのフレーバーを、クラッカー製品ラインにはピリッとトマト&バジル、キャラメリゼオニオン、シーソルトのバリエーションを展開。

- さらに、オレンジクランベリー、ダークチョコレートシーソルト、ダブルダークチョコレートピスタチオ味のビスコッティも同ブランドから発売される。

- 英国発の植物性ヴィーガンチョコレート企業「Moo Free」は「ジュブムーリーバー」を発表。限定商品である「ジュブムーリーバー」は、包装紙に野草の種が詰められており、消費者が植えることができる。これは女王陛下の即位70周年を称える記念すべき瞬間の、付加的な記念品となる。特別版ラインは高品質のイスパニョーラ産カカオ豆を使用している。

主要菓子ブランド

- Ferrero International S.A.

- Nestle SA

- The Hershey Company

- Lotte Confectionery Co. Ltd.

- Perfetti Van Melle Group B.V.

- Meiji Holdings Company, Ltd

- Mondelez International, Inc.

- Ezaki Glico Co. Ltd

- Chocoladefabriken Lindt & Sprüngli Ag

- Mars Inc.

- Kervan Gida Sanayi Ve Ticaret AS

- Yildiz Holding

- August Storck KG

- Others

レポートの主要セグメント

製品種類別:

製品種類に基づき、エコシステムはチョコレート菓子、砂糖菓子、ガム・ミント、ベーカリー菓子/製菓用菓子、機能性/医薬部外菓子に分類されています。

フレーバー別:

このセグメントはさらに、フルーツ、ナッツ、チョコレート、バニラ、コーヒー、ミント・ペパーミント、その他(コーラ、ブレンド)に分類されます。

流通チャネル別:

このセグメントはさらに、外食産業、空港小売、トラベルリテール(航空機、クルーズ船)、小売/家庭向けに細分化されています。

地域別:

業界分析は、北米、中南米、ヨーロッパ、東アジア、南アジア、オセアニア、中東・アフリカの主要国において実施されています。

目次

- エグゼクティブサマリー

- 業界紹介(分類法および市場定義を含む)

- 市場動向と成功要因(マクロ経済要因、市場ダイナミクス、最近の業界動向を含む)

- 2020年から2024年までの世界市場需要分析および2025年から2035年までの予測(過去分析と将来予測を含む)

- 価格分析

- 2020年から2024年までの世界市場分析および2025年から2035年までの予測

- 製品種類

- フレーバー

- 流通チャネル

- 地域

- 製品種類別2020年から2024年までの世界市場分析および2025年から2035年までの予測

- チョコレート菓子

- ダークチョコレート(ビタースイート、セミスイートチョコレートなど)

- ミルクチョコレート

- チョコレートバー

- トリュフ

- フィリング、コンパウンド、クリーム

- その他(バーなど)

- 砂糖菓子

- ハード&ソフトキャンディ

- グミ、ゼリー、チューイン

- ボイルドキャンディ

- ロリポップ

- トフィー、キャラメル、ヌガー

- ウエハース

- その他(パスティルなど)

- ガム・ミント

- チューインガム

- バブルガム

- ブレスミント

- ベーカリー菓子/ベーカリー製菓

- ケーキ(スポンジ、パウンド、レイヤー、チーズ、カップケーキ等)

- スイートペイストリー

- クッキー(チョコレート、シュガー等)

- ドーナツ(グレーズド、ゼリー入り、チョコレートコーティング等)

- パイ、スコーン

- その他(マフィン、ムースなど)

- 機能性/医薬用菓子

- チョコレート菓子

- フレーバー別グローバル市場分析(2020年~2024年)および予測(2025年~2035年)

- フルーツ

- ベリー(ストロベリー、ブルーベリー、ラズベリー、クランベリー、チェリー、その他)

- オレンジ

- リンゴ

- トロピカル

- フルーティー(ミックスフルーツ)

- ナッツ

- チョコレート

- バニラ

- コーヒー

- ミント&ペパーミント

- その他(コーラ、ブレンド)

- フルーツ

- 流通チャネル別グローバル市場分析 2020年~2024年および予測 2025年~2035年

- 外食産業

- ホレカ(ホテル・レストラン・カフェ)

- クイックサービスレストラン

- ベーカリー&パティスリー

- 空港小売

- トラベルリテール(航空機、クルーズ船)

- 小売/家庭

- ハイパーマーケット/スーパーマーケット

- コンビニエンスストア

- デパート

- 卸売店

- 量販店

- 独立小売業者

- 専門店

- オンライン小売業者

- 外食産業

- 地域別グローバル市場分析 2020年から2024年、および予測 2025年から2035年

- 北米

- 中南米

- 西ヨーロッパ

- 東ヨーロッパ

- 東アジア

- 南アジアおよび太平洋

- 中東・アフリカ

- 北米における主要セグメントおよび国別の売上分析(2020年~2024年)および予測(2025年~2035年)

- 中南米における主要セグメントおよび国別の売上分析(2020年~2024年)および予測(2025年~2035年)

- 西ヨーロッパ 2020年から2024年までの売上分析および2025年から2035年までの予測、主要セグメントおよび国別

- 東ヨーロッパ 2020年から2024年までの売上分析および2025年から2035年までの予測、主要セグメントおよび国別

- 東アジアにおける2020年から2024年までの売上分析および2025年から2035年までの予測(主要セグメントおよび国別)

- 南アジア・太平洋地域における2020年から2024年までの売上分析および2025年から2035年までの予測(主要セグメントおよび国別)

- 中東・アフリカ地域における2020年から2024年までの売上分析および2025年から2035年までの予測(主要セグメントおよび国別)

- 製品種類別、フレーバー、流通チャネル別における30カ国の2025年から2035年までの売上予測

- 市場構造分析、主要企業別シェア分析、競争ダッシュボードを含む競争展望

- 企業プロファイル

-

- Ferrero International S.A.

- Nestle SA

- The Hershey Company

- Lotte Confectionery Co. Ltd.

- Perfetti Van Melle Group B.V.

- Meiji Holdings Company, Ltd

- Mondelez International, Inc.

- Ezaki Glico Co. Ltd

- Chocoladefabriken Lindt & Sprüngli Ag

- Mars Inc.

- Kervan Gida Sanayi Ve Ticaret AS

- Yıldız Holding

- August Storck KG

-