❖本調査資料に関するお問い合わせはこちら❖

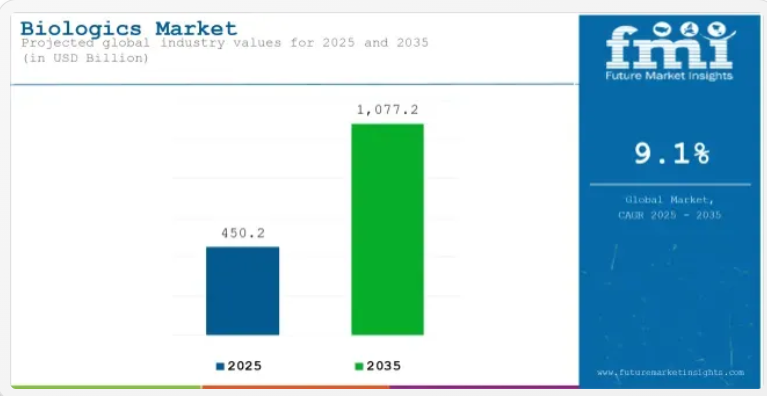

世界の生物学的製剤市場は、2025年に4,502億米ドルと推定され、2035年までに1兆772億米ドルに達すると予測されており、予測期間中の年平均成長率(CAGR)は9.1%となる見込みです。

バイオ医薬品市場は、バイオ医薬品の革新と標的療法が腫瘍学、免疫学、希少疾患における治療環境を再構築する中、堅調な成長を維持しております。慢性疾患の増加傾向、有利な償還政策、規制プロセスの迅速化が、広範な普及を後押ししております。

モノクローナル抗体、組換えタンパク質、細胞療法を含む生物学的製剤は、従来の低分子医薬品よりも優れた効果と特異性を示しており、臨床医や患者からの需要を牽引しています。製造能力は、シングルユースバイオプロセッシング、モジュール式施設、高度な分析技術への投資により拡大し、スケーラブルでGMP準拠の生産を確保しています。バイオテクノロジー企業と既存製薬会社との戦略的提携は、堅調なパイプラインとグローバルな商業化を支えています。

半期市場動向レポート

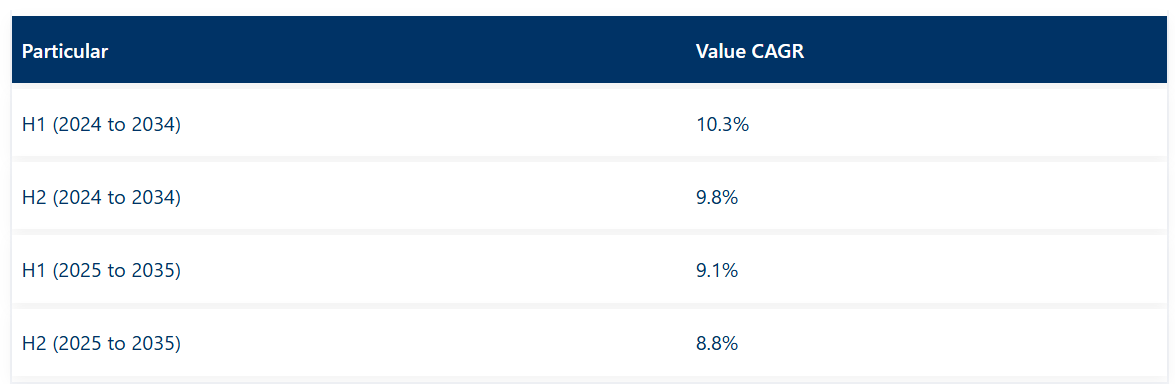

2024年および2025年の上半期における世界バイオ医薬品市場の年平均成長率(CAGR)を下記の表で比較しております。本分析は収益創出における重要な変化と傾向を浮き彫りにし、産業の動向に関する重要な知見を提供します。

上半期(H1)は1月から6月、下半期(H2)は7月から12月を指します。2024年から2034年までの10年間の前半(H1)において、事業は10.3%のCAGRで急成長すると予測され、その後、同10年間の後半(H2)ではやや低い9.8%の成長率が続くと見込まれます。

その後、2025年度上半期から2035年度下半期にかけては、上半期のCAGRが9.1%にやや低下し、下半期は8.8%と比較的緩やかな伸びが続くと予測されます。前半期(H1)では産業全体で120ベーシスポイント(BPS)の減少が確認され、後半期(H2)では100ベーシスポイント(BPS)の減少が確認されました。

主要投資セグメント別バイオロジクス市場分析

モノクローナル抗体が市場を牽引:複数の高価値治療領域で実証済みの有効性を有す

薬剤分類別分析:モノクローナル抗体

モノクローナル抗体は、現代のバイオロジクス製品ポートフォリオの中核として重要な位置を占めており、売上高の65.1%を占めています。その利用拡大は、疾患特異的抗原を選択的に標的とする実証済みの能力に支えられており、従来の治療法と比較して高い反応率と改善された安全性プロファイルを実現しています。規制当局の承認により、モノクローナル抗体は腫瘍学、自己免疫疾患、感染症分野での使用が認められており、臨床医の信頼と採用を強化しています。

ヒト化や二重特異性抗体など、抗体エンジニアリングの進歩により治療応用範囲が拡大し、臨床成果が向上しています。バイオ医薬品メーカーは需要増に対応し供給継続性を確保するため、生産能力とプロセス最適化に多大な投資を行ってきました。これらの要因によりモノクローナル抗体は主要な薬剤クラスとしての地位を確立し、世界的なイノベーションと市場浸透の進展に伴い持続的な成長が見込まれています。

がん領域が市場を主導:標的型生物学的製剤と免疫療法の採用率が高い

腫瘍学分野は収益シェアの32.4%を占めており、これは生物学的製剤の採用を推進する上で同分野が果たす重要な役割に起因しています。世界的な癌発生率の増加と、毒性を最小限に抑えながら生存率を向上させる治療法の緊急の必要性により、その利用が促進されてきました。

生物学的製剤は、化学療法単独よりも優れた結果を示す強力な臨床的証拠に支えられ、第一選択治療および補助療法プロトコルに組み込まれています。精密医療の進歩、バイオマーカーに基づく治療選択、および免疫腫瘍学アプローチの進展により、がん治療における生物学的製剤の役割はさらに拡大しております。

規制当局は、革新的ながん生物学的製剤の迅速承認と適応拡大を優先してまいりました。したがって、がん治療は主要な応用分野として、研究パイプラインの進展と患者アクセス改善に伴い、継続的な成長が見込まれております。

病院薬局は、集中調剤と複雑な生物学的製剤療法のサポートにより市場を支える

病院薬局は、専門的な取り扱い・保管・投与を必要とする生物学的製剤の主要流通経路としての役割から、市場収益の48.2%を占めております。この分野は、患者様の安全と服薬遵守を確保するため、輸液サービス、コールドチェーン物流、薬剤師の監督を必要とする生物学的療法の複雑性によって牽引されております。

病院は、電子処方箋、追跡システム、臨床医研修を含む生物学的製剤管理プログラムへの投資を優先しております。多くの地域における償還制度は、高コスト生物学的製剤の病院内投与を促進し、安定した数量成長を支えております。

産業の主な動向

慢性疾患の増加が市場成長を牽引

がん、糖尿病、自己免疫疾患などの慢性疾患は長期的な管理を必要とし、従来の治療法では効果的に管理できない複雑な生物学的経路に関連していることが多くあります。生物学的製剤は、これらの特定の分子や経路に作用するよう設計されており、これらの疾患の治療に対してより精密かつ効果的なアプローチを提供します。

例えば、世界保健機関(WHO)によれば、がんは世界的な主要死因の一つであり、2020年には約1,000万人の死亡、つまり死亡者の約6人に1人ががんによるものでした。

従来型の治療法とは異なり、生物学的製剤は身体の正常なプロセスと連携するよう設計されており、慢性疾患の根本原因に対して補完的な治療を提供します。単なる対症療法ではありません。この標的指向型アプローチは治療効果を高めつつ副作用の可能性を低減し、医療提供者と患者双方から優先的に選択される理由となっています。

さらに、慢性疾患の負担増大は、革新による治療選択肢の重要性を一層高めています。その解決策として生物学的製剤が台頭し、未充足医療ニーズを解決する道筋を提供しています。

医師や患者におけるその利点への認識の高まりが需要を増加させ、バイオロジクス市場の成長を牽引しております。この傾向は、バイオロジクスが慢性疾患の管理方法と医療の未来を変える上で果たす重要な役割を示唆しております。

次世代バイオロジクスの登場が産業成長を促進

次世代バイオロジクスの登場により、バイオロジクス市場の規模と可能性は拡大しております。実際、抗体薬物複合体(ADC)、二重特異性抗体、融合タンパク質といった新たな治療法は、従来品よりもはるかに高い有効性、精度、多様性を備え、治療のパラダイムを既に変えつつあります。

その一例が抗体薬物複合体(ADC)であり、モノクローナル抗体の特異性と低分子医薬品の強力な細胞毒性を組み合わせることで、健康な組織を破壊することなく癌細胞を標的として殺傷することを可能にします。これまで、これらの治療法は腫瘍学において高い有効性が実証されており、ADC開発への投資が進められております。

二つの異なる抗原に同時に結合できる二重特異性抗体は、免疫細胞を動員して腫瘍を直接攻撃するなど、新たな作用機序を開拓しております。複雑な疾患経路に対処する手段として、腫瘍学や免疫学の分野で存在感を増しております。

血友病や免疫介在性疾患など多様な疾患領域における新たな治療選択肢は、複数の生物学的製剤の機能を同時に発揮し得る「融合タンパク質」技術に端を発する革新的な治療可能性を享受しています。

拡張性と経済性を兼ね備えたこれらの技術は、次世代製品を支えるバイオプロセス技術の改良とエンジニアリング進歩による開発基盤の強化を原動力に、今後のさらなる発展が期待されます。

希少疾患治療に対する政府のインセンティブ強化がさらなる成長機会を創出

希少疾患治療に対する政府のインセンティブは、バイオロジクス市場における有力な機会の一つです。米国孤児薬法をはじめとする各国との同様の政策は、希少かつ十分な治療が行き届いていない疾患の治療法開発を促進するために制定されました。

これらのインセンティブには、臨床試験費用に対する税額控除、研究助成金、申請料の免除、承認時の市場独占権延長などが含まれます。

生物学的製剤分野は、特に希少疾患に焦点を当てています。多くの疾患が遺伝的または分子的な起源を持つためです。モノクローナル抗体、遺伝子治療、組換えタンパク質は、デュシェンヌ型筋ジストロフィー、嚢胞性線維症、希少がんなど多様な疾患の治療に希望をもたらしています。

世界的に、欧州医薬品庁(EMA)や日本の医薬品医療機器総合機構(PMDA)など、米国以外の全ての市場が同様の枠組みに合意しています。

バイオ医薬品企業にとって、これらの優遇措置は財務リスクを軽減し、ニッチ市場における収益性の高い機会を提供します。これにより、希少疾患やオーファン病に特化したバイオ医薬品へのイノベーション促進と投資誘発が図られています。診断能力の向上に伴い増加する希少疾患は、標的を絞った生物学的製剤療法への需要をさらに高めています。

生物学的製剤の高コストが市場成長を制限する可能性

生物学的製剤の高コストは、世界的な生物学的製剤市場における主要な制限要因であり、特に低所得国および一部の中所得国において、そのアクセス性と採用を妨げる要因となっています。従来型の低分子医薬品とは異なり、生物学的製剤はより複雑なバイオテクノロジープロセス、高度な製造施設、厳格な品質管理を必要とします。

その結果、生物学的製剤の製造コストは高く、従来の治療法に比べて数倍の費用がかかります。生物学的製剤の研究開発(R&D)にも多大な費用がかかり、特に臨床試験や規制当局の承認には相当な直接費用が発生します。

生物学的製剤は、流通過程で製品の安定性を保つためのコールドチェーン物流も必要とし、これもコスト増の一因となります。こうした高コストのため、特に保険適用範囲が最小限か全く存在しない資源不足の環境では、患者や医療システムにとって生物学的製剤は手が出せないものとなっています。高所得国においても、生物学的製剤のコストは医療予算の負担となり、制限的な償還政策につながる可能性があります。

しかしながら、バイオシミラーはかなり安価であるものの、世界のほとんどの地域におけるアクセス格差を埋めるには不十分です。したがって、製造技術の革新、政府による補助金、あるいは差別化された価格戦略が、生物学的製剤へのアクセスを拡大し、その潜在的な市場を実現するための鍵となるでしょう。

市場の集中

ティア1企業は業界をリードする企業であり、世界の業界の45.2%を占めています。これらの企業は、幅広い製品ポートフォリオと高い生産能力を有している点で際立っています。

これらの産業リーダーは、広範な地理的展開、強固な顧客基盤、製造における豊富な経験、そして十分な財務資源を有している点でも際立っており、これにより研究開発の強化や新規産業への進出が可能となっています。

ティア1企業は高い評価とブランド価値を有しています。これらの企業は買収や製品発売といった戦略に頻繁に関与しています。ティア1の代表的な企業には、アムジェン社、イーライリリー社、グラクソ・スミスクライン社、アッヴィ社などが挙げられます。

ティア2企業はティア1企業と比較して規模が比較的小さくなっています。ティア2企業は世界市場で29.1%のシェアを占めています。これらの企業は最先端技術や広範なグローバル展開を有していない場合もありますが、規制順守を確保し、優れた技術を有しています。

価格設定において競争力が高く、ニッチ市場をターゲットとしています。このカテゴリーにおける主要企業には、F. ホフマン・ラ・ロシュ社、ノバルティス社、ファイザー社、アストラゼネカ社などが挙げられます。

ティア1およびティア2と比較すると、ティア3企業はバイオ医薬品を提供していますが、収益規模が小さく影響力も限定的です。これらの企業は主に1~2カ国で事業を展開し、顧客基盤も限られています。バイエルAGなどの企業は第3層に分類されます。特定製品に特化しニッチ市場に対応することで、業界に多様性をもたらしています。

国別インサイト

以下では各国における生物学的製剤市場の分析を記載します。北米、ラテンアメリカ、西ヨーロッパ、東ヨーロッパ、東アジア、南アジア・太平洋、中東・アフリカにおける主要国の分析を以下に示します。

2035年まで、米国は北米地域において88.9%の価値シェアを維持し、主導的な地位を保つと予測されております。また、2035年までに中国はアジア太平洋地域において9.0%のCAGR(年平均成長率)を達成すると見込まれております。

生物学的製剤開発における人工知能の活用拡大がドイツ市場の成長を牽引しております

ドイツの生物学的製剤市場は、2025年から2035年にかけて3.8%の年平均成長率(CAGR)を示す見込みです。ドイツは欧州市場において最大のシェアを占めております。

生物学的製剤開発におけるAIは、ドイツの生物学的製剤市場における重要な成長要因です。人工知能技術は、生物学的製剤の特定、開発、最適化の方法を変革すると同時に、研究開発を加速させています。

製薬産業において革新的かつ最先端技術に重点が置かれているドイツでは、新規治療標的の特定、タンパク質構造の予測、薬剤設計の効率化のためにAIがますます活用されています。

AIを活用したツールは、大規模な生物学的データのより効果的な分析を可能にし、バイオマーカーの特定、臨床試験設計の最適化、個別化治療の実現につながります。これにより、新規生物学的製剤開発にかかる総時間と費用が削減され、革新的な治療法の活用を通じて、市場の需要増大に対応する能力が強化されます。

AIと相まって、ドイツは強力なバイオテクノロジーエコシステムを有し、生物学的製剤開発における国際的なリーダーとしての地位を確立しています。AIは新規生物学的療法の発見を加速し、治療効率と有効性を高めることで、ドイツの生物学的製剤市場の成長を促進しています。

米国における成長要因:有利な規制承認

米国では、2025年から2035年にかけて3.7%のCAGR(年平均成長率)が見込まれています。

米国における生物学的製剤市場の主要な成長要因の一つは、有利な規制承認です。米国食品医薬品局(FDA)は、有望な生物学的療法の承認を迅速化するため、画期的治療法指定、迅速承認、優先審査プログラムといった迅速承認経路を提供しています。

これらのプログラムは、特に既存治療が限られている、あるいは存在しない重篤な疾患の治療において、大きな可能性を秘めた薬剤の開発と承認を加速することを目的として実施されています。

生物学的製剤においては、がん、自己免疫疾患、希少遺伝性疾患などの疾患を対象とした治療法の市場投入が早期化することを意味します。FDAが提供する柔軟な規制枠組みは、企業が患者様に救命治療をより迅速に提供できるため、イノベーションと投資を促進します。

さらに、バイオテクノロジー企業はFDAと緊密に連携し、生物学的製剤、遺伝子治療、細胞治療における科学的成果が医療に効率的に取り入れられるよう努めています。これらの要因が相まって、規制面での好環境が醸成され、市場への浸透が加速するとともに、米国市場におけるさらなる成長を促進しております。

中国における生物学的製剤の研究開発投資増加が市場を牽引

中国市場は2025年から2035年にかけて9.0%の年平均成長率(CAGR)を示すと予測されております。

中国における細胞・遺伝子治療の採用拡大は、バイオロジクス市場における主要な成長要因として作用しています。CRISPRのような画期的な遺伝子編集技術の応用における革新と、CAR-T細胞療法に関する新たな進展は、特に腫瘍学分野や遺伝性疾患とみなされる状態において、絶えず変化する治療パラダイムを提示しています。

これらの革新的な治療法は、中国の医療構造の進歩と政府の支援的な政策により、急速に形を成し、迅速に受け入れられ始めています。

こうした状況は、国内外の企業が革新的な生物学的製剤を開発し市場に投入する上で、非常に良好な環境を創出しています。加えて、中国の膨大な患者人口と、がんや遺伝性疾患などの高い罹患率は、個別化治療に対する巨大な需要を生み出しています。

細胞療法および遺伝子治療が進化を続ける中、中国国内の臨床現場における生物学的製剤の使用増加が市場を牽引しています。これまで治療が困難だった疾患に対する根治的治療法の提供が可能となることで、この成長はさらに加速し、中国は世界のバイオ医薬品開発において重要な役割を担うことになるでしょう。

競争環境の見通し

未充足な臨床ニーズに対応するため、モノクローナル抗体、バイオシミラー、新規バイオ医薬品モダリティの開発を進める企業によって競争環境が形成されてきました。主要メーカーは、パイプライン開発の加速とグローバルな商業化権の確保を優先し、戦略的提携を推進しています。

先進的なバイオ製造技術への投資とサプライチェーンの拡充により、生産能力が強化されました。導入と継続的な使用を支援するため、教育プログラムや患者アクセスプログラムが開始されています。バイオ医薬品の世界的な普及が進む中、こうした活動が継続的なイノベーションを促進し、競争上の差別化を持続させることが期待されます。

主な開発動向:

- 2025年、アベオナ・セラピューティクス社は、ZEVASKYN™(pz-cel)がFDAの承認を取得したことを発表しました。これは、劣性型表皮水疱症(RDEB)患者の創傷治療を目的とした、世界初かつ唯一の自家細胞ベースの遺伝子治療法となります。この単回投与治療は、現在根治法のない重篤な遺伝性皮膚疾患に対する画期的な進展をもたらします。

- 2025年、バイオコン・バイオロジクス社(BBL)は、アバスチン®のバイオシミラーであるジョベブネ™(ベバシズマブ-nwgd)が米国FDAの承認を取得したと発表しました。この組換えヒト化モノクローナル抗体はVEGF阻害剤であり、腫瘍への血流を制限することで作用し、複数の異なる種類のがん治療における静脈内投与が承認されています。企業:

バイオロジクス産業の主要企業

- Amgen, Inc.

- Eli Lilly and Company

- GlaxoSmithKline PLC

- AbbVie Inc.

- Novartis AG

- Pfizer Inc

- Sanofi S.A.

- Novavax Inc.

- Moderna TX, Inc.

- Biocon Limited.

バイオ医薬品産業の主要セグメント

薬剤分類別:

薬剤分類においては、モノクローナル抗体、組換えホルモン・タンパク質、ワクチン、細胞ベースのバイオ医薬品、遺伝子ベースのバイオ医薬品、治療用酵素、その他に分類されます。

適応症別:

適応症においては、感染症、がん、自己免疫疾患、希少疾患、その他に区分されます。

製造形態別:

製造形態別では、産業は受託製造と自社製造に区分されます。

薬剤分類別:

薬剤分類では、産業はブランド医薬品とジェネリック医薬品に分類されます。

購入形態別:

購入形態別では、産業は処方薬と市販薬(OTC医薬品)に区分されます。

原料源別:

原料源別では、細菌細胞、酵母細胞、植物細胞、動物細胞、その他原料源に分類されます。

流通経路別:

流通経路別では、病院薬局、小売薬局、オンライン薬局に分類されます。

地域別:

本報告書では、北米、ラテンアメリカ、東アジア、南アジア・太平洋地域、西ヨーロッパ、東ヨーロッパ、中東アフリカ(MEA)の主要国を網羅しております。

目次

- エグゼクティブサマリー

- 産業紹介(分類法および市場定義を含む)

- 市場動向と成功要因(マクロ経済要因、市場ダイナミクス、最近の産業動向を含む)

- 2020年から2024年までの世界市場需要分析および2025年から2035年までの予測(過去分析と将来予測を含む)

- 2020年から2024年までの世界市場分析および2025年から2035年までの予測

- 薬剤分類別

- 用途別

- 製造の種類別

- 薬剤分類別

- 購入方法別

- 供給源別

- 流通チャネル別

- 地域別

- 2020年から2024年までの世界市場分析および2025年から2035年までの予測(薬剤分類別)

- モノクローナル抗体

- 組換えホルモン/タンパク質

- ワクチン

- 細胞ベースの生物学的製剤

- 遺伝子ベースの生物学的製剤

- 治療用酵素

- その他

- 2020年から2024年までの世界市場分析および2025年から2035年までの予測、用途別

- 感染症

- がん

- 自己免疫疾患

- 希少疾患

- その他

- 製造種類別グローバル市場分析 2020年から2024年、および予測 2025年から2035年

- 受託製造

- 自社製造

- 医薬品分類別グローバル市場分析 2020年から2024年、および予測 2025年から2035年

- ブランド医薬品

- ジェネリック医薬品

- グローバル市場分析 2020年から2024年および予測 2025年から2035年、購入方法別

- 処方薬

- 市販薬(OTC)

- グローバル市場分析 2020年から2024年および予測 2025年から2035年、原料別

- 細菌細胞

- 酵母細胞

- 植物細胞

- 医薬品分類 細胞

- その他 原料

- 2020年から2024年までの世界市場分析および2025年から2035年までの予測、流通チャネル別

- 病院薬局

- 小売薬局

- オンライン薬局

- 2020年から2024年までの世界市場分析および2025年から2035年までの予測、地域別

- 北米

- ラテンアメリカ

- 東アジア

- 南アジアおよび太平洋地域

- 西ヨーロッパ

- 東ヨーロッパ

- 中東およびアフリカ

- 北米における売上分析(2020年~2024年)および予測(2025年~2035年)、主要セグメントおよび国別

- ラテンアメリカにおける売上分析(2020年~2024年)および予測(2025年~2035年)、主要セグメントおよび国別

- 東アジアにおける2020年から2024年までの販売分析および2025年から2035年までの予測(主要セグメントおよび国別)

- 南アジア・太平洋地域における2020年から2024年までの販売分析および2025年から2035年までの予測(主要セグメントおよび国別)

- 西ヨーロッパにおける2020年から2024年までの販売分析および2025年から2035年までの予測(主要セグメントおよび国別)

- 東ヨーロッパにおける2020年から2024年までの販売分析および2025年から2035年までの予測(主要セグメントおよび国別)

- 中東・アフリカ地域における2020年から2024年までの売上分析および2025年から2035年までの予測(主要セグメントおよび国別)

- 30カ国における2025年から2035年までの売上予測(薬剤クラス別、用途別、製造タイプ別、薬剤分類別、購入方法別、供給源別、流通チャネル別)

- 競争展望(市場構造分析、主要企業別シェア分析、競争ダッシュボードを含む)

- 企業プロファイル

- Amgen, Inc.

- Eli Lilly and Company

- GlaxoSmithKline PLC

- AbbVie Inc.

- Novartis AG

- Pfizer Inc

- Sanofi S.A.

- Novavax Inc.

- Moderna TX, Inc.

- Biocon Limited.

- Others