❖本調査資料に関するお問い合わせはこちら❖

竹市場規模とシェア予測見通し 2024年から2034年

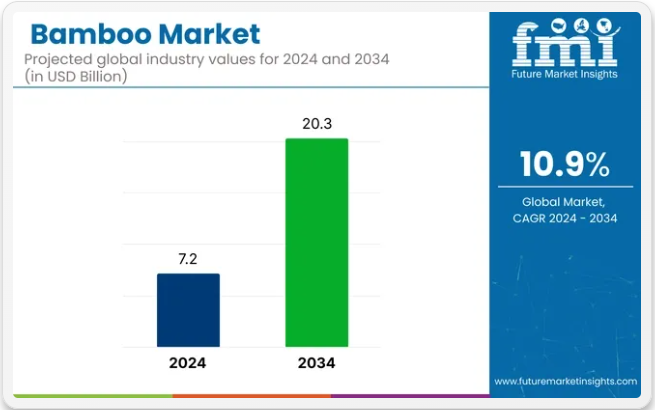

竹市場は2023年までに65億3350万米ドルの価値に達すると予測されています。市場は2024年に前年比10.2%の成長を示し、72億米ドルに達すると見込まれています。2024年から2034年にかけて年平均成長率(CAGR)10.9%で成長し、竹市場の需要は2034年までに203億米ドルに達する見込みです

国連食糧農業機関(FAO)の「世界森林資源評価2020」に含まれる最新データによると、竹はアフリカ、アジア、アメリカ大陸にまたがり約3,500万ヘクタールの面積を覆っています。この製品は主に熱帯・亜熱帯地域、および一部の温暖な温帯地域に分布する。東アジア・東南アジア、ならびにインド洋・太平洋の島々でも豊富に生育している。

竹は家屋建築、家具製造、衣類生産、製紙など多目的に利用される。成長速度が速く、環境に優しい素材であることから需要が高い。主要生産国には中国やインドなどのアジア諸国が含まれる。しかし、環境に配慮した取り組みを採用する人口が急速に増加していることから、世界の他の地域でも利用が拡大しつつある。

竹は生分解性製品の原料や燃料源としても利用される。新技術により木製品の品質は向上している。それでも多くの人々は依然として安価な素材と認識しているが、その人気は高まり続けており、今後10年間の素材としての発展の基盤が整いつつある。

高級ブランドがスタイリッシュなホームデコレーション、高級家具、ファッションアクセサリーに竹を取り入れることで、この素材は高級市場での地位を確立しつつある。この変化により、竹のイメージは安価な製品から洗練を象徴する高級素材へと変容しつつある。

インテリアでは家具、装飾品、床材に用いられ、モダンな住空間に自然な美しさを添える。家具分野では高品質な竹が洗練された耐久性のある製品へと生まれ変わり、室内空間の豪華さを引き立てる。ファッション業界でもデザイナーアクセサリーや衣類に竹繊維が採用され、独特の風合いと環境配慮性が評価されつつある。

2025年の世界的な竹需要の集中

文化的な用途、気候、素材代替の違いにより、一人当たりの竹需要は地域によって大きく異なります。アジア諸国では伝統的に構造物や日用品に竹を広く使用してきましたが、米国や欧州でも需要が増加しています。

インドでは、竹は依然として農村生活に欠かせない存在です。人々は住居、家具、柵、調理器具などに竹を利用しています。一人当たりの需要は北東部や部族地域で高く、森林や共同林から地元で竹が収穫されている。ここでは、特にアッサム州、ナガランド州、オディシャ州などの州で、使用は機能的であり、文化的習慣と結びついている。

米国では、竹の需要は主に市場主導であり、都市部の環境に優しい分野に集中している。消費者は、フローリング、歯ブラシ、再利用可能なカトラリー、繊維素材として竹を好んでいる。一人当たりの消費量はアジアより低いものの、プラスチックや木材の持続可能な代替品としての評価から需要が増加している。

欧州では一人当たりの竹製品販売は西欧・北欧諸国に集中。家具、紙製品、バイオベース繊維製品など輸入完成品が利用の中心だ。ドイツ、オランダ、スカンジナビア諸国が小売竹製品の導入をリード。欧州消費者は竹を環境意識と循環型デザイン原則と結びつけて認識する傾向がある。

- インドでは、竹の利用は農村インフラや日常生活に深く根付いている。

- 米国では、グリーンライフの潮流と製品代替が竹需要を牽引している。

- 欧州では、持続可能性とミニマルな魅力から竹製品が好まれる。

- 3地域全てにおいて、ライフスタイルの潮流と生分解性素材への規制支援が、一人当たり竹消費量を徐々に押し上げている。

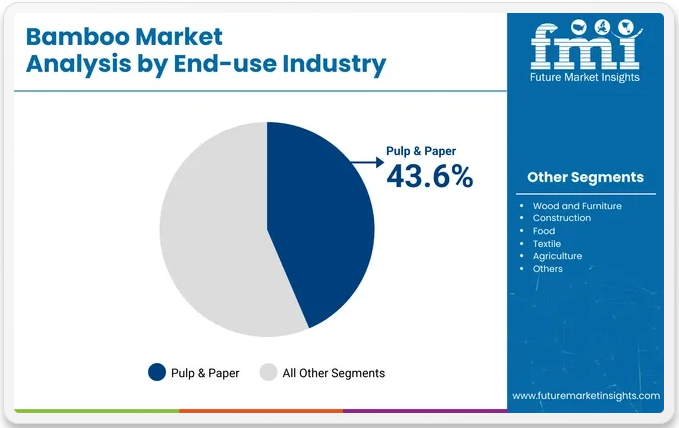

パルプ・紙分野が竹市場の主要な牽引役である。持続可能で環境に優しい素材への嗜好の高まりが、この分野を主導している。建設業界も竹の主要な消費分野であり、足場、住宅、道路インフラに竹が使用されている。繊維分野は、衣料品や家庭用テキスタイルにおける竹由来の繊維・生地の需要増加に伴い急速に拡大している。

地域別では、豊富な竹資源と確立された製造基盤を背景に東アジアが市場を支配している。南アジアは政府主導の施策により着実な成長を遂げています。北米と西ヨーロッパは革新性と持続可能性に焦点を当てた主要市場です。一方、ラテンアメリカ、東ヨーロッパ、中東、アフリカは竹製品の採用が増加している新興地域です。

主要投資セグメント別竹市場分析

パルプ・紙セグメントが2025年に43.6%の価値シェアを占める

持続可能な紙製品に対する世界的な需要の高まりが、環境に優しい原料としての竹パルプの成長を牽引している。

- 竹は成長が速く、3~5年ごとに収穫可能である。一方、広葉樹は成熟までに20~30年を要するため、竹は環境保全を支える再生可能資源と言える。

- 竹繊維紙は従来の紙よりも優れた光学特性と白さを長期間維持するため、出版・包装業界での需要が高まっている。

- 竹紙の引裂強度と耐久性は広葉樹紙と同等であり、中国やインドなどのアジア太平洋諸国のメーカーが竹パルプ生産を拡大する要因となっている。

建設セグメントは2025年に20.6%の価値シェアに達すると予測

環境に優しい建築材料への関心の高まりが、建設分野における竹の採用拡大につながっている。

- 竹は鋼鉄と同等以上の引張強度を示し、アジアの高層ビルにおける足場などの構造用途において、耐久性とコスト効率に優れた代替材を提供します。

- 曲面構造、橋梁、柵など多様な建築用途における自然な柔軟性と汎用性により需要は増加する見込みで、革新的なグリーン建築設計を支えます。

- 竹の急速な成長は持続可能な収穫を可能にし、従来の木材への依存度を低減します。インドなどの国々は、持続可能性の促進とカーボンフットプリント削減のため、手頃な価格の住宅に竹を取り入れている。

竹市場の主な動向

本レポートは、建設およびパルプ・製紙分野における需要増加などの主要な推進要因に焦点を当て、竹市場の詳細な分析を提供する。サプライチェーンの問題や規制上の障壁などの課題を強調している。機会は新興市場にあり、脅威としては代替材料との競争が挙げられる。また、製品革新の進展や環境意識の高い消費者行動などのトレンドもカバーしている。

竹は急速に成長するエコフレンドリーな解決策として台頭し、未来のグリーンな選択肢となっている。

本製品は、環境配慮型手法を真剣に検討する個人や組織の間で人気が高まっている。主な理由は、竹が急速に成長する再生可能資源であり、環境に重大な害を与えることなく定期的に収穫できる点にある。従来の木材とは異なり、竹は収穫後も根元から自然に再生するため、再植林が不要である。

成長の早い竹は森林伐採の削減に貢献します。家具、建材、繊維製品、さらには文房具に至るまで、様々な付加価値製品を製造可能です。持続可能な代替品を求める人々が増えるにつれ、この素材は環境に優しい未来を追求する上でますます不可欠なものとなっています。

技術革新が竹製品を変革

近年の技術進歩により、竹製品の用途範囲は急速に拡大し、品質も向上しています。加工技術の向上により、竹を基材とした複合材など、より高度で高機能な製品の製造が可能になりました。これらの複合材は竹繊維と他の材料を組み合わせ、建築用や家具用の耐摩耗性・耐久性に優れたパネルを製造します。複合材は従来の材料と同等の強度を持ちながら、より持続可能な特性を備えています。

この素材はバイオプラスチックの生産にも活用され、従来のプラスチックに代わる環境に優しい選択肢となっています。バイオプラスチックは従来のプラスチックより環境中で分解がはるかに速く、プラスチック廃棄物の削減に貢献します。技術進歩により、これらの繊維を用いた高性能テキスタイルの生産が可能になりました。

天然の抗菌性を備えた柔らかく完全通気性の生地であり、衣類やホームテキスタイルに最適です。こうした技術革新は竹市場の適用範囲を拡大し、様々な産業における持続可能な製品として竹の魅力を高めています。

代替持続可能素材との競争

本製品は再生プラスチックやエンジニアードウッド(合板・MDFなど)を含む他持続可能素材との激しい競争に直面しており、竹市場に悪影響を及ぼしている。例えば再生プラスチックは大幅に低コストで加工しやすいため、包装材や建築資材製造において多くの企業がこれを優先する。結果として、確立されたリサイクルシステムと技術を有するこうしたプラスチックは優位性を持ち、従来のプラスチック生産よりも環境負荷が低い場合が多い。

その他の強力な競合材料には、合板やMDFなどのエンジニアードウッドが含まれます。接着剤で結合された木材繊維や粒子から製造されるため、耐久性と汎用性に優れています。エンジニアードウッドは確立された生産方法と、様々な用途での長い使用実績も強みです。竹と他材料の競争を考慮すると、関係者は竹の急速な成長性と再生可能性という独自の利点を強調する必要があります。

主要国における竹市場の分析

国別分析では、竹セクターへの潜在的な投資に関する詳細な洞察と包括的な情報を提供する。各国の市場動向、成長機会、主要な推進要因を徹底的に検証し、これらの新興市場で投資機会を求める企業に貴重な指針を示す。

インド竹市場の詳細分析

インドの竹市場は2024年から2034年にかけて年平均成長率(CAGR)11.7%で成長すると予測される。

- インドは主要な竹の生産国・輸出国であり、世界市場に大きく貢献しています。

- 政府は持続可能な農業と先進的な加工技術を支援する政策を通じて、この分野を推進しています。

- 竹は建設、家具、手工芸品、食品など多様な用途で見出され、市場浸透が進んでいます。

中国竹市場の販売分析

中国の竹需要は2024年から2034年にかけて年平均成長率(CAGR)11.4%で拡大すると予測される。

- 中国は800種以上の竹を擁し、2034年までに推定市場規模98億4770万米ドルに達すると見込まれ、世界竹市場を支配している。

- 竹は建設、家具製造、繊維、製紙産業で広く利用され、従来素材に取って代わりつつある。

- 中国の良好な気候と広大な森林面積が、竹産業の持続的な成長と革新を推進している。

米国竹市場の需要予測

米国の竹市場は、2024年から2034年にかけて年平均成長率(CAGR)10.2%で成長すると予測されている。

- 米国では、持続可能性への意識の高まりにより、竹製品への需要が増加している。

- 竹は持続可能な代替素材として、家具、床材、建築資材に使用されています。

- 同国は竹の生産・加工技術向上のための研究開発に投資を進めています。

ブラジル竹産業の売上予測

ブラジルの竹市場は、2024年から2034年にかけて年平均成長率(CAGR)8.6%で成長すると予測されています。

- ブラジルは、様々な産業向けのグリーン資源として竹に投資することで持続可能性を推進している。

- 竹は家具製造、建設、土壌侵食防止用途でますます活用されている。

- 同国の竹セクターは、伝統的素材の環境負荷を低減しつつ地域経済を活性化すると期待されている。

インドネシアの竹産業の将来展望

インドネシアの竹産業は、2024年から2034年にかけて年平均成長率(CAGR)8.5%で成長する見込みです。

- インドネシアは、伝統的な工芸品と現代的な産業用途の両方に焦点を当て、竹市場を拡大しています。

- 竹は建設、家具、製紙に使用され、同国のグリーン開発目標を支えています。

- 政府および地域の取り組みは、竹の栽培と加工技術の向上を目指し、この分野の成長に貢献しています。

主要竹製品サプライヤー

竹市場は競争が激化しており、主要企業は市場シェアの維持・拡大のため、イノベーション、地理的拡大、パートナーシップ、市場多様化などの戦略を採用している。

- Moso International BVやSmith & Fong Co. Inc.などの主要企業は、特に建設・家具分野において、新たな竹製品を開発するための研究開発(R&D)に投資している。持続可能で高品質な製品への注力が、競合他社に対する優位性維持に寄与している。

- 企業は竹資源が豊富な新興市場へ進出を拡大中だ。例えば上海天博竹繊維有限公司や江西康達竹製品集団有限公司は、環境に優しい素材への需要が高まる南アジア・ラテンアメリカ地域での事業拡大を進めている。

- 企業は戦略的提携を活用し、革新的な製品の共同開発や資源基盤の強化を図っている。

- 竹市場は中程度の集中度を示しており、Moso International BV、Smith & Fong、Bamboo Australia Pty. Ltd.などの主要企業が主要地域で大きなシェアを占めている。しかし、スタートアップや新規参入者が市場に参入するにつれ、特に竹繊維製品、包装材、バイオコンポジットなどのニッチ市場では、市場の細分化が進む余地がある。

最近の竹産業ニュース

- 2023年、上海テンブロ竹繊維有限公司はアパレル・ホームテキスタイル業界向けの新竹繊維製品ラインを発表。天然抗菌性と高い持続可能性を謳い、環境に優しく快適で耐久性のある繊維製品への需要拡大に対応。

- 2024年、リバス・コンシューマー・プロダクツ社は竹素材のオーガニックインナーウェアブランド「KNG」を立ち上げました。この展開は持続可能で環境に優しい繊維製品への需要の高まりに応えるものであり、ファッション産業における再生可能資源としての竹の役割を強調しています。

竹市場における主要企業

- Moso International BV

- Shanghai Tenbro Bamboo Textile Co., Ltd.

- Kerala State Bamboo Corporation Ltd.

- Bamboo Australia Pty. Ltd.

- Ecoplanet Bamboo

- Smith & Fong Co., Inc.

- Jiangxi Kangda Bamboo Ware Group Co., Ltd.

- Fujian Jianou Huayu Bamboo Industry Co., Ltd.

- Jiangxi Shanyou Industry Co., Ltd.

- Tengda Bamboo-Wood Co. Ltd.

- Higuera Hardwoods LLC

- Dasso Industrial Group Co., Ltd.

- Xingli Bamboo Products Company

- China Bamboo Textile Company Ltd.

- Bamboo Bio Composites Sdn Bhd

- Southern Bamboo Inc.

- Jiangxi Feiyu Industry Co., Ltd.

- Terragreen LLC

- Anji Tianzhen Bamboo Flooring Co,. Ltd.

業界の主要セグメント

最終用途産業別:

最終用途産業別では、木材・家具(木材代替品、合板、マットボード、フローリング、家具、屋外デッキ)、建設(足場、住宅、道路)、食品、パルプ・紙、繊維、農業、その他(木炭・手工芸品)に分類される。

地域別:

北米、ラテンアメリカ、西ヨーロッパ、東ヨーロッパ、東アジア、南アジア、中東・アフリカ(MEA)の主要国が本レポートでカバーされています。

目次

- 1. エグゼクティブサマリー

- 2. 業界紹介(分類法および市場定義を含む)

- 3. トレンドと成功要因(マクロ経済要因、市場動向、最近の業界動向を含む)

- 4. 世界の需要分析(2019年~2023年)および予測(2024年~2034年)(過去分析および将来予測を含む)

- 5. 価格分析

- 6. グローバル分析(2019年~2023年)および予測(2024年~2034年)

- 6.1. 最終用途産業別

- 7. 最終用途産業別グローバル分析(2019年~2023年)および予測(2024年~2034年)

- 7.1. 木材・家具

- 7.1.1. 木材代替品

- 7.1.2. 合板

- 7.1.3. マットボード

- 7.1.4. 床材

- 7.1.5. 家具

- 7.1.6. 屋外デッキ材

- 7.2. 建設

- 7.2.1. 足場

- 7.2.2. 住宅

- 7.2.3. 道路

- 7.3. 食品

- 7.4. パルプ・紙

- 7.5. 繊維

- 7.6. 農業

- 7.7. その他(木炭・手工芸品)

- 7.1. 木材・家具

- 8. 地域別グローバル分析(2019年~2023年)および予測(2024年~2034年)

- 8.1. 北米

- 8.2. ラテンアメリカ

- 8.3. 西ヨーロッパ

- 8.4. 南アジア

- 8.5. 東アジア

- 8.6. 東ヨーロッパ

- 8.7. 中東・アフリカ

- 9. 北米における販売分析(2019年~2023年)および予測(2024年~2034年)、主要セグメントおよび国別

- 10. ラテンアメリカにおける販売分析(2019年~2023年)および予測(2024年~2034年)、主要セグメントおよび国別

- 11. 西ヨーロッパ:2019年から2023年までの販売分析および2024年から2034年までの予測(主要セグメントおよび国別)

- 12. 南アジア:2019年から2023年までの販売分析および2024年から2034年までの予測(主要セグメントおよび国別)

- 13. 東アジアにおける販売分析(2019年~2023年)および予測(2024年~2034年)、主要セグメントおよび国別

- 14. 東ヨーロッパにおける販売分析(2019年~2023年)および予測(2024年~2034年)、主要セグメントおよび国別

- 15. 中東・アフリカ地域における2019年から2023年までの売上分析および2024年から2034年までの予測(主要セグメントおよび国別)

- 16. 30カ国における最終用途産業別売上予測(2024年から2034年)

- 17. 競争展望(市場構造分析、主要企業別シェア分析、競争ダッシュボードを含む)

- 18. 企業プロファイル

-

- 18.1. Moso International BV

- 18.2. Shanghai Tenbro Bamboo Textile Co. Ltd

- 18.3. Kerala State Bamboo Corporation Ltd

- 18.4. Bamboo Australia Pty. Ltd.

- 18.5. Ecoplanet Bamboo

- 18.6. Smith & Fong Co. Inc.

- 18.7. Jiangxi Kangda Bamboo Ware Group Co. Ltd.

- 18.8. Fujian Jianou Huayu Bamboo Industry Co. Ltd.

- 18.9. Jiangxi Shanyou Industry Co. Ltd.

- 18.10. Tengda Bamboo-Wood Co. Ltd.

- 18.11. Higuera Hardwoods LLC

- 18.12. Dasso Industrial Group Co. Ltd.

- 18.13. Xingli Bamboo Products Company

- 18.14. China Bamboo Textile Company Ltd.

- 18.15. Bamboo Bio Composites Sdn Bhd

- 18.16. Southern Bamboo Inc.

- 18.17. Jiangxi Feiyu Industry Co. Ltd.

- 18.18. Terragreen LLC

- 18.19. Anji Tianzhen Bamboo Flooring Co. Ltd.

-