❖本調査資料に関するお問い合わせはこちら❖

日本の自動車保険市場規模と予測

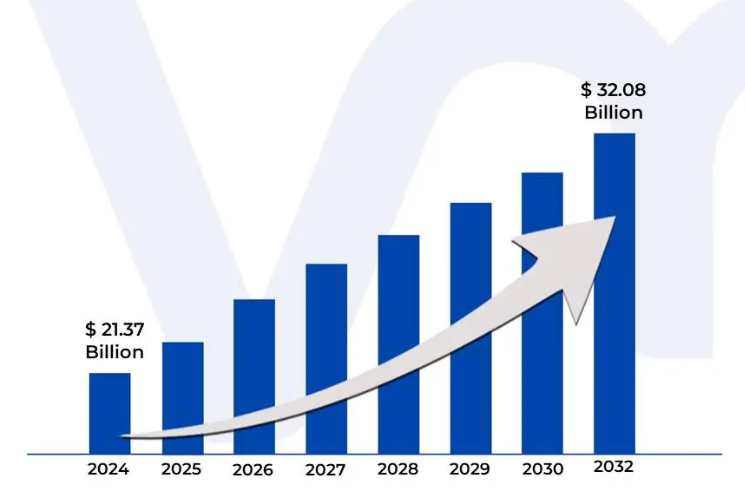

日本の自動車保険市場規模は、2024年に213.7億米ドルと評価され、2026年から2032年までの年平均成長率は5.21%で 、2032年には320.8億米ドルに達すると予測されています。

日本の自動車保険とは、日本で自動車の所有者に経済的保護を提供する、法的に義務付けられている保険と任意保険の両方を指します。種類別には、事故による傷害や死亡を補償することが法律で義務付けられている強制保険(自賠責保険)と、物的損害、治療費、衝突修理など、より幅広い補償を提供する任意保険があります。これらのルールは、日本の厳しい交通安全規制を遵守しつつ、事故に巻き込まれたドライバー、同乗者、第三者の経済的リスクを軽減することを目的としています。

日本では、自動車保険は事故以外にも、自動車金融、リース契約、法規制の遵守などでも重要な役割を果たしています。自動車保険は、盗難、自然災害、法的責任などの際の経済的保障を提供するため、個人の自動車から商業用車両まで、すべての自動車に加入が義務付けられています。 日本の自動車保険業界は、AIを活用した保険金請求処理、テレマティクスを活用した保険料計算、安全な取引のためのブロックチェーンといった最新技術を取り入れる可能性が高い。自動運転車や電気自動車の台頭により、保険会社は新たなリスク要因に合わせて保険を調整する可能性が高く、日本の自動車保険環境はよりダイナミックでテクノロジー主導型になると思われる。

日本の自動車保険市場のダイナミクス

日本の自動車保険市場を形成する主な市場ダイナミクスは以下の通り:

主な市場促進要因

- 自動車への技術統合: 自動車への新技術の統合が進み、日本の自動車保険の内容や価格戦略が変化。経済産業省によると、2023年に日本で販売される新車の68%に先進運転支援システム(ADAS)が搭載され、日本保険研究所によると、ADAS搭載車の事故件数は34%減少。この事故率の低下により、保険会社は専門的な補償を提供したり、保険料体系を変更したりするようになり、技術搭載車の保険料がより手頃になるとともに、より安全な運転が促進されるようになっています。

- 車両フリートの老朽化: 日本の自動車保有台数の高齢化は、メンテナンス要件と事故リスクの増加により、包括的な保険への需要を高めています。日本自動車工業会によると、乗用車の平均車齢は2023年に8.7年と過去最高を更新し、国交省によると、車齢10年以上の車両は登録自動車全体の33%を占めるようになりました。高年式車はリスクプロファイルが高いため、保険会社は、予想される故障、メンテナンスコストの増加、事故の発生しやすさの増加に対応するため、より強固な補償を提供するようになっており、高年式車には総合保険が不可欠となっています。

- 用途ベースの保険モデルへの移行: モビリティパターンと消費者嗜好の変化が、日本における利用ベース保険(UBI)への移行を後押し。金融庁によると、UBIプランは2021年から2023年の間に73%増加し、日本統計数理研究所によると、若いドライバー(20歳から35歳)は、ペイ・パー・マイルまたは行動ベースの保険に62%も関心が高いことが判明。総務省は、2019年から2023年の間に年間平均走行距離が18%減少すると予測しており、コスト削減と実際の運転行動に基づいたオーダーメイドの保険料を提供するUBIモデルの魅力が高まっています。

主な課題

- 修理・メンテナンス費用の上昇: 高度な自動車技術による自動車修理費用の上昇は深刻な懸念材料。日本自動車整備振興会によると、ADAS搭載車の修理費は標準車より30~40%高い。保険会社は保険金支払額の増加に直面するため、保険料を引き上げて契約の魅力を低下させるか、損失を吸収して収益性を低下させなければなりません。この課題により、保険会社は競争力のある価格設定と持続可能な事業慣行との妥協点を見出す必要に迫られています。

- 高齢化と労働人口の減少: 高齢化が進む日本では、高齢ドライバーの事故率が高くなる一方で、労働人口が減少しているため新規契約者が減少するという2つの課題があります。国立社会保障・人口問題研究所によると、日本の人口の29%近くが65歳以上であり、事故や医療費が増加しています。同時に、自動車を購入する現役世代が減少しているため、保険市場の拡大が制限され、保険会社にとっては成長が難しくなっています。

- 規制遵守と進化する政策: 日本の厳しい保険法制と進化するコンプライアンス要件は、保険会社にとって経営上のハードルとなっています。金融庁(FSA)は定期的にプライシング・モデル、データ利用、保険金管理に関する勧告を更新しており、保険会社は規制変更に対応する必要があります。コンプライアンス違反は、罰則や業務の中断、風評被害につながる可能性があるため、保険会社は法務やコンプライアンス管理にリソースを割かなければなりません。

主なトレンド

- EV・ハイブリッド車保険への注目の高まり: 日本ではカーボンニュートラルを目指しており、電気自動車やハイブリッド車の普及が進んでいます。日本自動車工業会(JAMA)によると、EVの販売台数は2023年に32%増加する見込み。保険会社はまた、バッテリーに関連する損害、充電インフラ、専門的なメンテナンス費用など、持続可能な輸送のリスクの変化に対応した補償を提供しています。

- 利用ベースの保険(UBI)の成長: 利用ベースの保険(UBI)は、消費者がより低価格で、よりカスタマイズされた保険料オプションを求めるにつれて人気を集めています。日本の金融庁によると、UBI保険は2021年から2023年の間に73%増加し、年間走行距離は18%減少しました。運転行動を追跡するテレマティクス機器やスマートフォンアプリにより、保険会社はより安全なドライバーに割安な保険料を提供し、責任ある運転を奨励し、リスク評価モデルを改善することができます。

- ADASベースの保険割引の拡大: 先進運転支援システム(ADAS)は事故率を低下させるため、保険会社はADAS搭載車の割引を実施。日本保険研究所によると、ADAS搭載車は事故の可能性が34%低い。この進展により、保険会社はより安全な自動車を促進するカスタマイズされた保険を実施するようになり、保険金請求コストを下げ、技術的に先進的な自動車に対する保険をよりリーズナブルなものにしています。

日本の自動車保険市場の地域分析

日本の自動車保険市場について、より詳細な地域分析をご紹介します:

- 日本の自動車保険市場は 、高い普及率、技術開発、人口動態の変化により変化しています。金融庁によると、2023年には登録車の91.4%が任意保険に加入し、すでに確立された規制制度を強化。技術的変革は加速しており、テレマティクスを利用した保険は前年比36%増加し、特に若年ドライバーの間では58%に達しています。さらに、日本の高齢化によってリスクプロファイルが変化しており、2023年には交通事故の28.9%を65歳以上のドライバーが占めるようになるため、高齢者ドライバーに特化した保険プランの需要が高まっています。このような理由から、保険会社は価格設定モデルを改善し、個人に合わせた補償オプションを提供するようになっています。

- 自然災害も市場ダイナミクスに影響を及ぼしており、異常気象による保険金請求は2019年以降52%増加しています。その結果、総合保険の76%が洪水や台風に対する補償を強化しています。保険会社は保険金請求処理を改善するためにAIとIoTも取り入れており、2027年までに保険契約の87%にAIを活用した自動化が導入されると予測されています。国土交通省は、2028年までの年平均成長率を2.3%と予測しています。これらの動きは、気候変動による脅威への市場の対応と、将来の保険ソリューションの設計におけるデジタル革新の影響力の高まりを示すものです。

日本の自動車保険市場: セグメント分析

日本の自動車保険市場は、補償形態、用途、流通チャネル、地域に基づいてセグメント化されています。

日本の自動車保険市場:補償形態別

- 第三者賠償責任補償

- 衝突/総合/その他オプション補償

補償内容によって、市場は「第三者賠償責任補償」と「衝突・総合・その他任意補償」に二分されます。金融庁によると、第三者賠償責任補償は自賠責保険(JSBH)で義務付けられているため、2023年には登録車の91.4%が任意保険に加入しており、依然として圧倒的なシェアを占めています。しかし、自然災害や車両修理費に対する懸念の高まりを背景に、「衝突・総合・その他任意補償」が最も急成長しています。日本損害保険協会(GIAJ)によると、保険会社が洪水や台風の補償を拡大したため、災害補償機能を備えた総合保険は76%増加し、このカテゴリーが保険料増加の主要因となっています。

日本の自動車保険市場、用途別

- 個人用自動車

- 商用車

用途別に見ると、個人向け車両と商用車両に二分されます。個人向け車両は、マイカー所有の普及と厳しい規制要件により、保険対象車両の大半を占め、このセグメントを支配しています。金融庁(FSA)によると、2023年には登録された自家用車の91%以上が任意保険に加入しており、その支配的地位はさらに強固なものとなっています。しかし、商用車は、主に電子商取引と物流サービスの成長により、最も急速に成長しているセグメントです。日本自動車工業会(JAMA)によると、商用車の登録台数は2020年から2023年の間に12%増加し、車両管理、走行距離の増加、事業固有のリスクをカバーするカスタマイズされた保険ソリューションの需要が高まっています。

日本の自動車保険市場:流通チャネル別

- 直接販売

- 個人代理店

- ブローカー

- 銀行

- オンライン

販売チャネルに基づき、市場はダイレクトセールス、個人代理店、ブローカー、銀行、オンラインに区分されます。ダイレクト販売は主要な販売方法であり、大手保険会社は社内の営業チームや会社系列の代理店を活用して、市場支配力を強く維持しています。日本損害保険協会(GIAJ)は、確立されたブランドの信頼と包括的なサービスの提供により、2023年にはダイレクト販売が車両保険契約全体の40%以上を占めると予測しています。オンライン販売は、デジタルトランスフォーメーションと消費者の嗜好の変化により、最も急成長している地域です。金融庁(FSA)によると、インターネット保険取引は2020年から2023年の間に28%増加しました。これは、消費者が利便性、迅速な保険契約比較、AIを活用した個別の保険料計算を求めているためです。

主要プレーヤー

日本の自動車保険市場は、多数のプレーヤーが存在し、非常に断片化されています。主な企業には、Mitsui Sumitomo Insurance, Tokio Marine & Nichido Fire Insurance, Sompo Japan Insurance, Chubb, and Aioi Nissay Dowa Insuranceなどがあります。本セクションでは、企業概要、ランキング分析、企業の地域別・業界別フットプリント、ACEマトリックスを提供します。また、本セクションでは、損害保険市場における各社の財務パフォーマンスについても徹底的な分析を行います。

当市場分析では、このような主要企業のみを取り上げたセクションも設けており、製品ベンチマークやSWOT分析とともに、アナリストが主要企業すべての財務諸表についての洞察を提供しています。また、競合状況のセクションには、上記の世界的プレイヤーの主要な開発戦略、市場シェア、市場ランキング分析も含まれています。

日本の自動車保険市場の最新動向

- 2022年12月、保険業界向けデータ分析、スマートモビリティ、フリートマネジメントのリーダーであるOCTOテレマティクスは、テクノロジー、ロボット工学、オートメーションの重要な拠点での存在感を高めるため、日本の東京に新オフィスを設立することを発表しました。

1. はじめに

– 市場の定義

– 市場セグメンテーション

– 調査方法

2. エグゼクティブサマリー

– 主な調査結果

– 市場概要

– 市場ハイライト

3. 市場概要

– 市場規模と成長の可能性

– 市場動向

– 市場促進要因

– 市場抑制要因

– 市場機会

– ポーターのファイブフォース分析

4. 日本の自動車保険市場:補償形態別

– 第三者賠償責任補償

– 衝突/総合/その他オプション補償

5. 日本の自動車保険市場:用途別

– 個人車両

– 商用車

6. 日本の自動車保険市場:流通チャネル別

– 直接販売

– 個人代理店

– ブローカー

– 銀行

– オンライン

7. 日本の自動車保険市場:地域別

– 日本

8. 市場ダイナミクス

– 市場促進要因

– 市場抑制要因

– 市場機会

– COVID-19の市場への影響

9. 競争環境

– 主要プレイヤー

– 市場シェア分析

10. 企業プロフィール

• Mitsui Sumitomo Insurance

• Tokio Marine & Nichido Fire Insurance

• Sompo Japan Insurance

• Chubb

• Aioi Nissay Dowa Insurance

11. 市場の展望と機会

– 新たなテクノロジー

– 今後の市場動向

– 投資機会

12. 付録

– 略語リスト

– 出典と参考文献

❖本調査レポートの見積依頼/サンプル/購入/質問フォーム❖