❖本調査資料に関するお問い合わせはこちら❖

日本のLNGバンカリング市場の評価 – 2026-2032

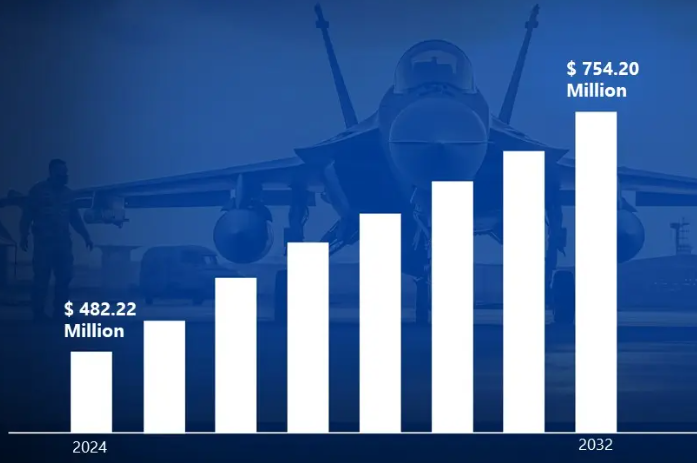

大気汚染と気候変動に対する世界的な認識と懸念の高まりは、海運業界におけるよりクリーンな燃料の需要を促進する上で極めて重要です。国や組織が環境の持続可能性を優先する中、LNGは従来の重油に代わる燃料として注目されています。このように、環境問題に対する意識の高まりは、2024年に4億8,222万米ドルを突破し、2032年には7億5,420万米ドルの評価額に達する市場規模を急拡大させています。

日本国内のLNG生産能力は大きく、船舶用燃料としてのLNG需要の増大に対応する信頼できる安定した供給を提供。この強力な生産基盤は、よりクリーンなエネルギー・ソリューションへの海事部門の移行を支援する日本の能力を強化します。このように、国内のLNG生産能力は、 2026年から2032年までのCAGR 5.75%での市場の成長を可能にしています。

日本のLNGバンカリング市場 定義・概要

LNG(液化天然ガス)は、その環境面での利点と、持続可能な海運慣行に対する世界的な関心の高まりにより、海運業界における代替燃料として脚光を浴びています。LNGは数十年前から船舶用燃料として使用されてきましたが、IMO2020年硫黄上限規制などの厳しい環境規制や、大気汚染や気候変動に対する懸念の高まりを背景に、近年その採用が加速しています。

LNGを燃料として使用することで、従来の重油に比べて硫黄酸化物(SOx)、窒素酸化物(NOx)、粒子状物質の排出量を削減できるなど大きなメリットがあり、よりクリーンな燃焼が可能です。その結果、新造船を含め、LNGを主燃料とする船舶の設計や改造が増加しています。

この需要の高まりを支えるため、LNGバンカリングのインフラは世界中で急速に拡大しています。主要な海事拠点にはLNG貯蔵施設、バンカリング船、給油ステーションがますます整備され、主要航路でのLNGの利用可能性が確保されています。高度な技術と物流網の発達により、LNGバンカリング作業の効率性と安全性はさらに向上しています。

LNG船隊の増加が日本のLNGバンカリング市場の成長をどのように押し上げるか?

世界海運におけるLNG船隊の増加により、LNGバンカリングの需要が高まっています。海運会社は、IMOの2020年硫黄上限規制のような厳しい環境規制を遵守するためにLNGの採用を進めており、日本のような港湾における強固なLNGサプライチェーンの必要性を高めています。日本船舶技術研究協会(JSTRA)によると、日本で登録されているLNG燃料船の数は2020年の6隻から2023年末までに27隻に増加し、さらに42隻が発注中。日本郵船や商船三井のような大手海運会社は、2025年までにLNG船隊を30%増やすことを約束しています。

日本は、専用ターミナルやバンカリング船を含むLNGバンカリング・インフラの開発に多額の投資を行ってきました。これらの進歩は効率を向上させ、日本をLNGバンカリングのリーダーとして位置づけ、国内外の海運業者の増大するニーズに応えています。日本の国土交通省によると、日本の港湾は2022年にアジアのLNGバンカリング事業の約32%を取り扱い、横浜港は2020年から2022年にかけてLNGバンカリング事業が156%増加すると記録しています。

高いインフラ整備費が日本のLNGバンカリング市場の成長を妨げる?

LNGバンカリングのインフラ整備に必要な多額の投資は、市場拡大の大きな課題となっています。LNG貯蔵施設、バンカリング船、関連技術の確立には多額の資金を必要とするため、民間および公的ステークホルダーが事業を急速に拡大することを妨げる可能性があります。経済産業省によると、日本におけるLNGバンカリング施設1カ所の平均開発コストは5,500万~8,200万米ドル。名古屋港の2022年の実現可能性調査では、計画された12件のLNGバンカリング・プロジェクトのうち、資本要件が高いため進 行したのはわずか4件であり、プロジェクトの断念率は67%であったことが明らかになった。

日本には広大な海岸線と多数の港湾があるにもかかわらず、LNGバンカリングのインフラは横浜や神戸など、少数の主要な場所に集中し ている。この偏在は、他の地域で操業する船舶のアクセスを制限し、より広範な航路に効果的にサービスを提供する市場の能力を妨げています。日本海事協会は、2023年時点で、日本の994港のうちLNGバンカリングサービスを提供しているのは6港のみであると報告。国土交通省のデータでは、LNG給油のために平均120海里の迂回を余儀なくされ、運航コストが15~20%増加することが示されている。

カテゴリー別アキュメンス

ガスと液体の貯蔵能力と輸送がタンカー船隊セグメントの成長を促進?

タンカー船隊セグメントは、ガスや液体を大量に貯蔵・輸送できることから、日本のLNGバンカリング市場を支配しています。これらの船隊は、石油、化学製品、液化天然ガス(LNG)、植物油、淡水、ワイン、糖蜜のような他の商品を含む多様な製品を扱っています。その多用途性と拡張性は、日本の海上物流とエネルギー・サプライ・チェーンにとって不可欠です。

過去10年間、日本はエネルギー消費パターンの変化を目の当たりにしてきました。全体的なエネルギー消費量が減少する一方で、一次エネルギーミックスにおける原子力エネルギーへの依存度は低下しています。このシフトにより、温室効果ガスの排出を削減し、環境持続可能性の目標を達成するために、LNGを含む低炭素エネルギー源に対する需要が高まっています。

高い燃料容量と運用効率は、どのようにターミナル間輸送セグメントの成長を急増させるのですか?

日本のLNGバンカリング市場を支配しているのはTerminal-to-Ship(TTS)セグメントです。これらのターミナルは、タンカー、コンテナ船、クルーズライナーなどの大型船舶の給油ニーズに対応し、信頼性が高く効率的なサプライチェーンを提供します。TTS方式は、より高い給油能力と運用効率を保証するため、大規模なLNGバンカリング業務に適した方式となっています。

日本政府は、海運業界におけるよりクリーンな代替エネルギーを促進するため、陸上LNGインフラの開発を積極的に支援してきました。横浜、神戸、名古屋などの主要港における先進的なLNG貯蔵・輸送施設への投資は、日本のLNGバンカリング能力を強化する戦略的コミットメントを反映しています。このインフラはシームレスなLNG供給を促進し、日本を持続可能な海事慣行における地域のリーダーとして位置づけています。

国・地域別アキュメンス

戦略的な港湾容量とオペレーションが東京の日本LNGバンカリング市場の成長を加速?

東京は日本のLNGバンカリング市場を実質的に支配しており、その原動力となっているのは、コンテナ輸送量の多さ。東京港は、日本で最もコンテナ輸送量の多い港湾です。東京港湾局によると、コンテナ処理量は2022年に480万TEUに達し、2020年から12%増加します。東京港のLNGバンカリング事業は、2023年に156隻の船舶にサービスを提供し、これは日本のLNGバンカリング取引全体の42%に相当します。

東京湾には、製造業、物流業、重工業など、日本最大級の工業団地があります。このような産業活動の集中は、海上および産業用途の両方において、LNGに対する相当な地域需要を生み出しています。東京湾の戦略的重要性は、この地域のエネルギー需要を支える高度なLNGバンカリング施設の必要性を高めています。東京都は、2022年に東京湾周辺の産業が日本の総LNG輸入量の35%を消費すると報告。この地域の3つの主要LNG基地(東京ガス、JERA、千代田化工建設)は、2023年に1,820万トンのLNGを取り扱い、その15%はバンカリング業務に割り当てられます。

アジア航路の戦略的立地が大阪のLNGバンカリング市場の成長を加速?

大阪港は、日本と他のアジア諸国との間の海上貿易の中心的なハブとして機能し、この地域を出入りする船舶にとって重要な燃料補給地点として位置づけられているため、予測期間中、日本のLNGバンカリング市場において最も急速な成長が見込まれています。LNGがよりクリーンな代替燃料としてますます好まれるようになるにつれ、大阪でのLNGバンカリングサービスの需要は増加し続け、世界海運ネットワークにおける大阪港の役割はさらに強化されています。大阪港湾局によると、LNGバンカーを必要とする船舶の寄港は2020年から2023年の間に185%増加し、2023年には312隻のLNG燃料船が大阪港に寄港します。大阪港の戦略的な立地は、日本の他の港と比較して、LNG燃料補給のための平均移動距離を42%短縮しました。

大阪は、LNGバンカリングの需要をさらに促進する、大規模な海上交通に貢献する密集した産業基盤の本拠地です。製造業、貿易、物流を含むこの地域の産業活動は、LNG船を含む大量の船舶運航を生み出しています。このような活発な海運活動により、LNGバンカリングサービスに対する安定した需要が確保されており、大阪は国内外の船舶のエネルギー需要を満たす重要な役割を果たしています。関西経済連合会は、大阪湾周辺の製造施設が2022年に日本の海上輸出量の28%を生み出したと報告。この産業集積は、2021年から2023年にかけてのLNGバンカリング事業の67%増加を支え、大阪港はLNG船を必要とする1,560万トンの貨物を取り扱います。

競争環境

日本のLNGバンカリング市場は、既存プレーヤーと新興参入プレーヤーが混在する競争環境に特徴があります。海運会社、ターミナル・オペレーター、エネルギー・プロバイダーといった異なるプレーヤー間の戦略的提携や協力関係は、今後ますます重要になると思われます。

各社は、多様な地域の膨大な人口に対応するため、製品ラインの革新に注力しています。日本のLNGバンカリング市場で事業を展開する著名な企業には、以下の企業が含まれます:

-

- Kawasaki Heavy Industries, Ltd.

- Central LNG Marine Fuel Japan Corporation.

- Toyota Tsusho Corporation

- Mitsui OSK Lines Ltd

- Nippon Yusen Kabushiki Kaisha

- Chubu Electric Power Co., Inc.

- Engie SA.

最新の動向

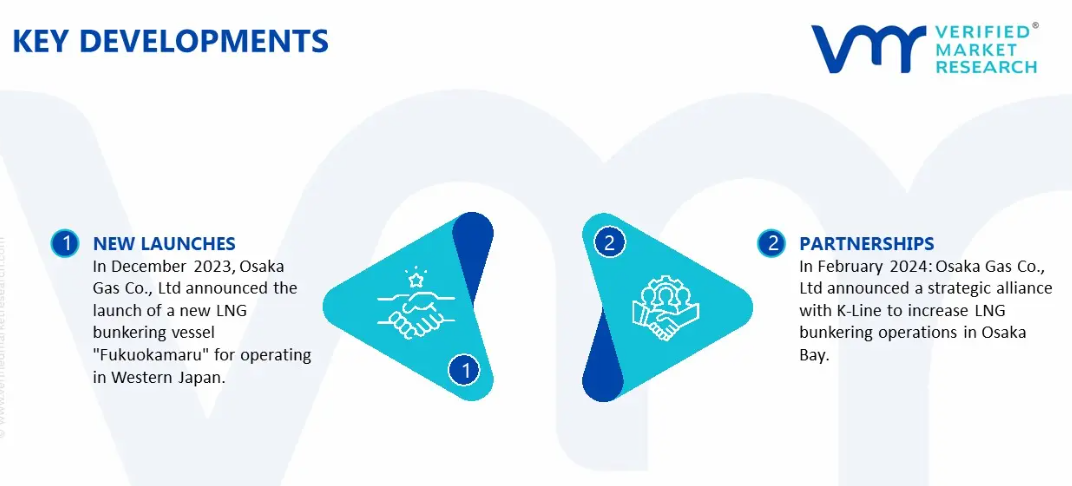

- 2023年12月、大阪ガス(株)が西日本向けLNGバンカリング船「福王丸」の就航を発表。

- 2024年2月: 大阪ガス(株)は、大阪湾におけるLNGバンカリング事業の拡大に向け、(株)ケイラインとの戦略的提携を発表。

日本のLNGバンカリング市場:カテゴリー別

種類別

- シップ・ツー・シップ

- ターミナルから船へ

- トラック・ツー・シップ

エンドユーザー

- タンカーフリート

- コンテナ船隊

- バルク&一般貨物船隊

- フェリー&OSV

- 防衛船

地域

- 東京

- 横浜

- 大阪

- 東北

1. はじめに

– 市場の定義

– 市場セグメンテーション

– 調査方法

2. エグゼクティブサマリー

– 主な調査結果

– 市場概要

– 市場ハイライト

3. 市場概要

– 市場規模と成長の可能性

– 市場動向

– 市場促進要因

– 市場抑制要因

– 市場機会

– ポーターのファイブフォース分析

4. 日本のLNGバンカリング市場:種類別

– シップ・ツー・シップ

– ターミナルから船へ

– トラック・ツー・シップ

5. 日本のLNGバンカリング市場:エンドユーザー別

– タンカー船隊

– コンテナ船隊

– バルク・一般貨物船隊

– フェリー・OSV

– 防衛船

6. 地域分析

– 東京

– 横浜

– 大阪

– 東北

7. 市場ダイナミクス

– 市場促進要因

– 市場の抑制要因

– 市場機会

– COVID-19が市場に与える影響

8. 競争環境

– 主要プレイヤー

– 市場シェア分析

9. 企業プロフィール

• Kawasaki Heavy Industries, Ltd.

• Central LNG Marine Fuel Japan Corporation.

• Toyota Tsusho Corporation

• Mitsui OSK Lines Ltd

• Nippon Yusen Kabushiki Kaisha

• Chubu Electric Power Co., Inc.

• Engie SA.

10. 市場の展望と機会

– 新興技術

– 今後の市場動向

– 投資機会

11. 付録

– 略語リスト

– 出典と参考文献

❖本調査レポートの見積依頼/サンプル/購入/質問フォーム❖